Economia USA e S&P 500: 4 scenari per il 2025

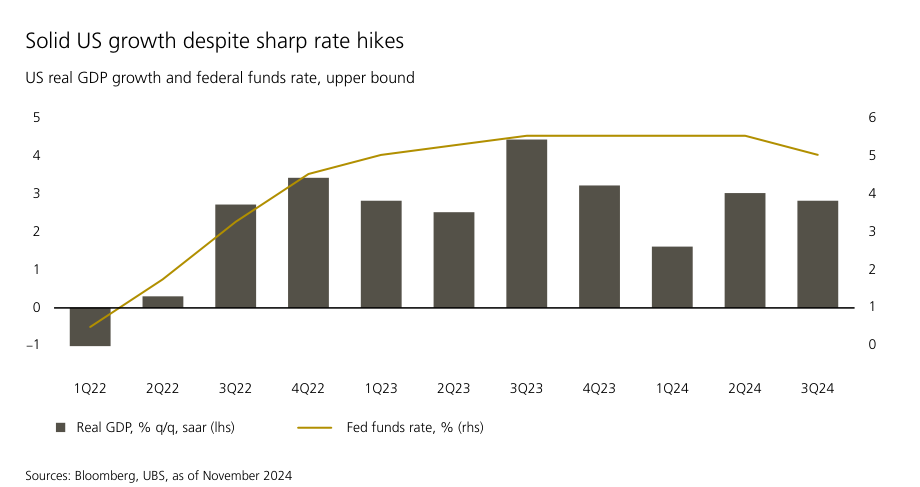

Secondo gli analisti di UBS, l’economia statunitense dovrebbe rallentare nel corso del 2025, rimanendo tuttavia vicina al 2%. Molti dei fattori che hanno fatto da supporto negli anni scorsi dovrebbero persistere. In particolare, la forte crescita dei redditi continuerà se il mercato del lavoro rimarrà sano. Anche se la disoccupazione è in crescita, rimane al di sotto degli standard storici.

Fonte: ricerca UBS

L’inflazione è vista in discesa, anche se i dazi creeranno le condizioni per un incremento di alcuni prezzi. Nel corso dell’anno la Fed dovrebbe tagliare i tassi di altri 100 punti base, portandoli alla stima di neutralità di UBS al 3,25%-3,50%. Le riduzioni del costo del denaro dovrebbero allentare la pressione su famiglie e imprese indebitate, migliorando al contempo le condizioni dei settori sensibili ai tassi. Le politiche fiscali di Trump saranno un altro fattore di supporto all’economia.

Ci sono però dei rischi da monitorare. In primis quello relativo al fatto che dazi generalizzati aumentino il rischio di stagflazione nel Paese. L’offerta di lavoro è vista in rallentamento, a causa dei limiti all’immigrazione in atto da metà 2024. Ciò potrebbe implicare una maggiore vischiosità dell’inflazione, limitando la crescita complessiva del PIL.

Inoltre, nel lungo periodo la politica fiscale USA è insostenibile. Il deficit di bilancio sarà superiore al 6% per il quarto anno consecutivo. C’è il pericolo che i costi di finanziamento a lungo termine pesino sulla crescita.

Le attese per Cina ed Europa

Per la Cina, le stime sono per un rallentamento della crescita dal 4,8% del 2024 al 4% per il 2025. Da un lato peseranno i dazi, dall’altro il piano di sostegno all’economia di Pechino fornirà una spinta.

Per quanto riguarda l’Europa invece, la crescita sarà disomogenea e contenuta, anche se più forte rispetto al 2024. Il rischio principale per il Vecchio Continente è la guerra commerciale, specie per quelle economie orientate all’export. L’aumento delle spese legate alla difesa e gli investimenti sul near-shoring potrebbero supportare il PIL.

La capacità di sostegno da parte della spesa pubblica è limitata, mentre il settore manifatturiero è sotto pressione a causa della debolezza della domanda cinese. A dispetto di ciò, gli alti tassi di risparmio e l’aumento dei redditi reali potrebbero supportare la spesa dei consumatori. Oltre a ciò, gli investimenti delle imprese potrebbero beneficiare di altri tagli dei tassi.

4 scenari per l’S&P 500

Gli analisti ritengono che possano verificarsi 4 scenari per quanto riguarda gli USA:

- Il primo riguarda una crescita a dispetto delle tariffe. La probabilità che ciò avvenga è stimata al 50%, con un S&P 500 a 6.600 punti, EUR/USD a 1,12 e un rendimento del decennale al 4%. Il sostegno al PIL statunitense dovrebbe arrivare prevalentemente dalla deregulation e dal miglioramento della fiducia delle imprese. Questo dovrebbe più che compensare l’impatto dei dazi. I piani fiscali più espansivi dovrebbero essere accantonati, mentre l’inflazione scende verso il target. Sul fronte obbligazionario, i rendimenti scendono mentre le banche centrali tagliano i tassi verso la neutralità. I negoziati sul fronte commerciale dovrebbero invece aumentare la volatilità per i mercati di Europa e Cina.

- Il secondo scenario, stimato al 25% è chiamato “di crescita” e prevede un S&P 500 a 7.000 punti, EUR/USD a 1,15 e un rendimento del decennale al 4,5%. L’aumento delle azioni è guidato dall’ottimismo sulla crescita USA e dell’AI, il tutto con un’inflazione contenuta. Viene raggiunto un accordo commerciale. Inoltre, potrebbe essere che lo stimolo fiscale cinese e la maggiore domanda a livello globale possano sostenere i mercati nonostante le tariffe. I rendimenti dei bond rimangono alti per via delle aspettative di crescita e inflazione a lungo termine. Anche in questo caso, i tagli ai tassi verso la neutralità dovrebbero continuare.

- Il terzo scenario è giudicato probabile al 15% e prevede un S&P 500 a 5.100 punti, un rendimento del decennale al 5% ed EUR/USD sulla parità. La causa sarebbe la guerra commerciale, in particolare le ritorsioni agli USA da parte degli altri Paesi. Questo potrebbe spingere l’inflazione, i deficit e i rendimenti dei bond. È atteso un indebolimento della domanda interna statunitense, con una crescita globale molto più debole.

- L’ultimo scenario è visto avere il 10% di probabilità e implica un S&P 500 a 4.500 punti, yield del decennale al 2,5% ed EUR/USD a 1,05. In questo quadro la crescita USA diminuisce per la debolezza dei consumi e per il deterioramento del mercato del lavoro. I dazi aumentano le sfide per le economie europee e asiatiche. L’inflazione scende per via della debolezza dei consumi, mentre le Banche centrali continuano a tagliare i tassi. Si verifica un crollo delle azioni e un allargamento degli spread creditizi. A beneficiare della situazione sono i beni rifugio.

Fonte: ricerca UBS

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

Iscriviti alla newsletter