NIO: dall'emissione di bond convertibili al crollo a Wall Street, cosa aspettarsi?

20 settembre 2023

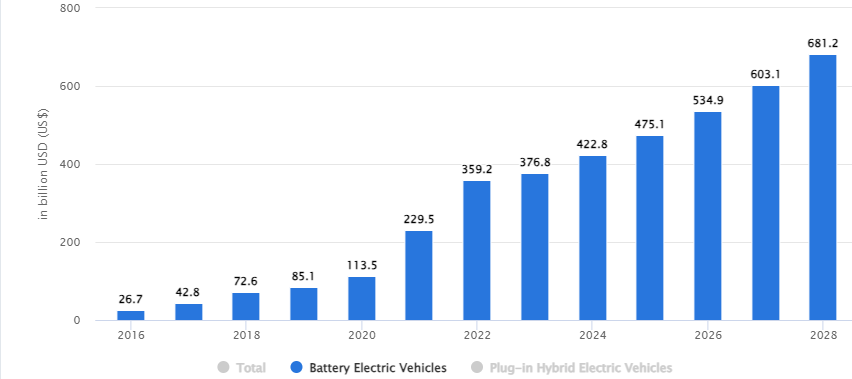

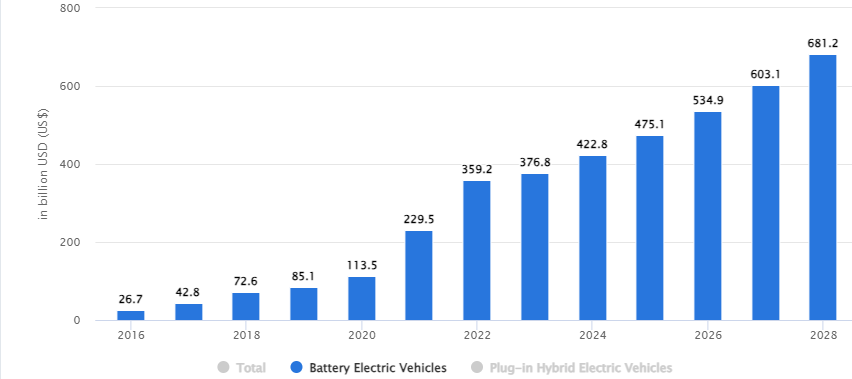

Nella seduta del 19 settembre, le ADR delle azioni NIO sono crollate del 17,07% a Wall Street. Il motivo del sell-off è attribuibile all’emissione di due bond senior non garantiti convertibili da 500 milioni di dollari ciascuno, che scadranno nel 2029 e nel 2030 e hanno un interesse del 3,875% e del 4,625%. NIO ha offerto anche un’opzione di overallotment per complessivi 150 milioni di dollari, portando l’ammontare massimo potenziale di questo debito a 1,15 miliardi di dollari.Secondo quanto dichiarato dalla società i ricavi serviranno per riacquistare parte dei titoli di debito esistenti, per rafforzare ulteriormente la posizione di bilancio e per scopi aziendali generali. Queste obbligazioni convertibili, come suggerisce il nome, possono essere convertite in azioni NIO e potrebbero quindi diluire la base dei titoli esistenti. Come ricorda Christian Lhert di Goldman Sachs, l’uso delle obbligazioni convertibili si sta allargando in quanto permettono “un significativo risparmio di cedole rispetto ai prestiti diretti o ai bond” visti i tassi elevati. Per Steven Leung, direttore esecutivo di UOB Kay Hian Hong Kong, questa emissione indica invece “l’urgenza della società di raccogliere fondi”. Tuttavia, l’assunzione di nuovo debito da parte del gruppo potrebbe anche essere interpretata positivamente, in quanto potrebbe permettere di fare ulteriori step verso il raggiungimento degli utili.Prima di addentrarci su un’analisi della società, facciamo un passo indietro e guardiamo al settore in generale. Fonte: StatistaSecondo Statista, i ricavi del mercato dei veicoli elettrici a batteria a livello globale potrebbero passare da 376,8 miliardi di dollari nel 2023 a 681,2 miliardi, con un tasso di crescita composto annuo del 12,6% circa. Le unità vendute dovrebbero invece crescere da 7,72 milioni nel 2023 a 13,47 milioni nel 2028. Come avevamo approfondito in un post (undefined), il mercato cinese ha un vantaggio competitivo notevole rispetto soprattutto a quello europeo, leader nei motori endotermici e che deve fare i conti con una serie di costi per la conversione energetica voluta dai regolatori per la transizione energetica.Se si parla di veicoli elettrici, il mercato cinese è senza dubbio più interessante grazie agli sviluppi tecnologici e i vantaggi di costo (ad aprile l’AD di NIO ha valutato un cost advantage del 20% rispetto ai competitor esterni al Paese). Ripetiamo quanto scritto nel post citato prima, in cui veniva menzionata la view degli analisti di TS Lombard: “i veicoli elettrici Made in China avrebbero un costo di ¼ inferiore a quelli europei anche con una tariffa all’import del 10%”. L’ipotesi di tariffe sull’import di veicoli elettrificati dalla Cina non è da scartare, specie se si considera che a metà settembre Ursula von der Leyen ha annunciato l’avvio di un’indagine da parte della Commissione Europea sulla possibile imposizione di dazi.Un aspetto non secondario della vicenda riguarda la reazione di Pechino, che a seguito dell’annuncio ha detto che vi è il rischio di rovinare le relazioni economiche. Inoltre, si deve considerare che le ritorsioni cinesi potrebbero riguardare l’export di terre rare (come già avvenuto a luglio 2023 per il gallio e il germanio). Nel 2022, stando ai dati dell’United States Geological Survey, la Nazione ha contato per il 70% della produzione mineraria globale di terre rare. Questo metterebbe ulteriormente in difficoltà le aziende domestiche europee. Un fattore fondamentale che riguarda il mercato dei veicoli elettrici è la price parity con i veicoli a combustione interna: secondo una ricerca del progetto Economics of Energy Innovation and System Transition dell'Università di Exeter, questo punto di pareggio per le auto di medie dimensioni verrà raggiunto nel 2024 in Europa, nel 2025 in Cina, nel 2026 in USA e nel 2027 in India.Per le auto di piccole dimensioni invece, alcuni report indicano che nell’economia cinese il target è stato raggiunto. Un altro elemento (anche se più datato) che aiuta a capire maggiormente l’ambiente competitivo arriva dagli esperti di Jato Dynamics: i prezzi dell’EV medio in Cina era inferiore a 32mila euro nella prima metà del 2022, contro il 56mila euro dell’Europa. Sul fronte interno cinese, Daxue Consulting evidenzia che entro la fine del 2024 il 50% delle vendite di nuove auto nel Paese potrebbe riguardare auto elettriche. Questo è ancor più rilevante se si pensa che i brand locali hanno una quota di mercato dell’81%. Oltre che dai sussidi statali, i consumi potrebbero essere sostenuti anche dall’ambiente competitivo dinamico, che conta oltre 94 marchi.

Fonte: StatistaSecondo Statista, i ricavi del mercato dei veicoli elettrici a batteria a livello globale potrebbero passare da 376,8 miliardi di dollari nel 2023 a 681,2 miliardi, con un tasso di crescita composto annuo del 12,6% circa. Le unità vendute dovrebbero invece crescere da 7,72 milioni nel 2023 a 13,47 milioni nel 2028. Come avevamo approfondito in un post (undefined), il mercato cinese ha un vantaggio competitivo notevole rispetto soprattutto a quello europeo, leader nei motori endotermici e che deve fare i conti con una serie di costi per la conversione energetica voluta dai regolatori per la transizione energetica.Se si parla di veicoli elettrici, il mercato cinese è senza dubbio più interessante grazie agli sviluppi tecnologici e i vantaggi di costo (ad aprile l’AD di NIO ha valutato un cost advantage del 20% rispetto ai competitor esterni al Paese). Ripetiamo quanto scritto nel post citato prima, in cui veniva menzionata la view degli analisti di TS Lombard: “i veicoli elettrici Made in China avrebbero un costo di ¼ inferiore a quelli europei anche con una tariffa all’import del 10%”. L’ipotesi di tariffe sull’import di veicoli elettrificati dalla Cina non è da scartare, specie se si considera che a metà settembre Ursula von der Leyen ha annunciato l’avvio di un’indagine da parte della Commissione Europea sulla possibile imposizione di dazi.Un aspetto non secondario della vicenda riguarda la reazione di Pechino, che a seguito dell’annuncio ha detto che vi è il rischio di rovinare le relazioni economiche. Inoltre, si deve considerare che le ritorsioni cinesi potrebbero riguardare l’export di terre rare (come già avvenuto a luglio 2023 per il gallio e il germanio). Nel 2022, stando ai dati dell’United States Geological Survey, la Nazione ha contato per il 70% della produzione mineraria globale di terre rare. Questo metterebbe ulteriormente in difficoltà le aziende domestiche europee. Un fattore fondamentale che riguarda il mercato dei veicoli elettrici è la price parity con i veicoli a combustione interna: secondo una ricerca del progetto Economics of Energy Innovation and System Transition dell'Università di Exeter, questo punto di pareggio per le auto di medie dimensioni verrà raggiunto nel 2024 in Europa, nel 2025 in Cina, nel 2026 in USA e nel 2027 in India.Per le auto di piccole dimensioni invece, alcuni report indicano che nell’economia cinese il target è stato raggiunto. Un altro elemento (anche se più datato) che aiuta a capire maggiormente l’ambiente competitivo arriva dagli esperti di Jato Dynamics: i prezzi dell’EV medio in Cina era inferiore a 32mila euro nella prima metà del 2022, contro il 56mila euro dell’Europa. Sul fronte interno cinese, Daxue Consulting evidenzia che entro la fine del 2024 il 50% delle vendite di nuove auto nel Paese potrebbe riguardare auto elettriche. Questo è ancor più rilevante se si pensa che i brand locali hanno una quota di mercato dell’81%. Oltre che dai sussidi statali, i consumi potrebbero essere sostenuti anche dall’ambiente competitivo dinamico, che conta oltre 94 marchi. Fonte immagine: RefinitivIl grafico mostra le performance da inizio anno di queste aziende. Nel dettaglio, Li Auto sta segnando un +82,98%, XPeng un +71,81%, BYD il -5,11% e NIO il -11,21%. Su un orizzonte temporale di 3 anni, la classifica cambia e vede BYD al primo posto con il +133,69%, seguita da Li Auto (+133,66%, XPeng (-3,64%) e NIO (-54,55%).Stando a quanto riportato sempre da CompaniesMarketCap, il P/E di queste società è di 34,4x per BYD, di 146,9 per Li Auto, di -12,2x per XPeng e di -4,74x per NIO. Su questo fronte, sebbene con un dato negativo, il gruppo rimane interessante (sebbene rischioso). Ma ora poniamo il focus sulle attese degli analisti censiti da Refinitiv su NIO.

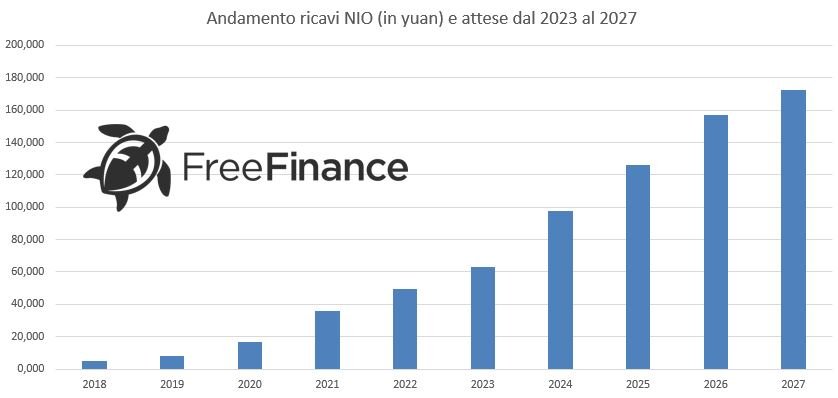

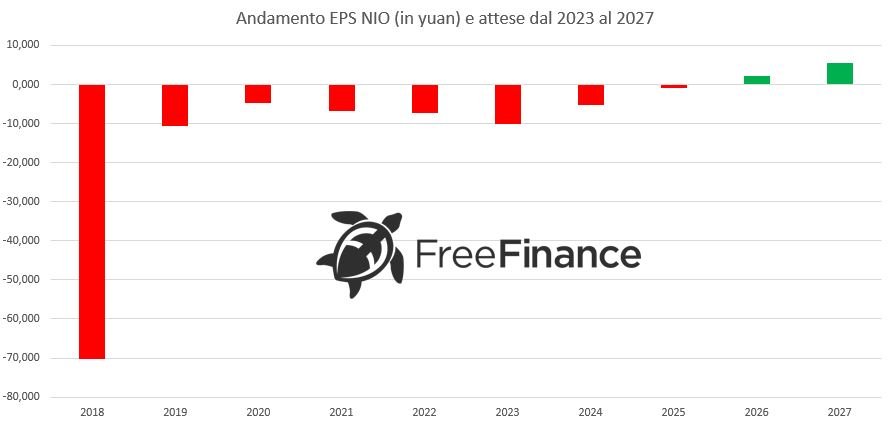

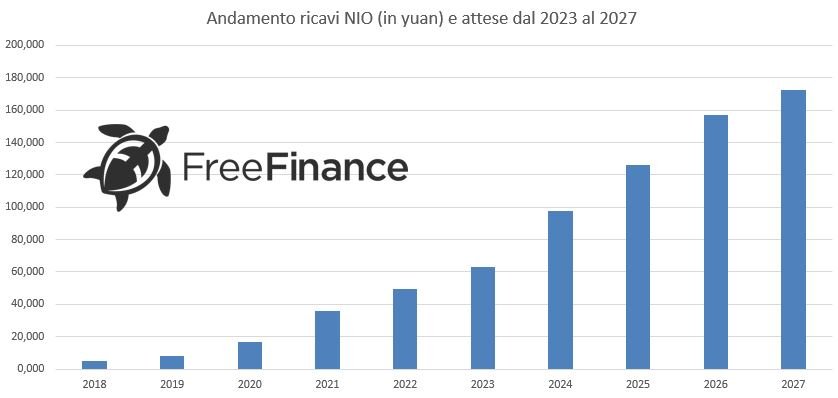

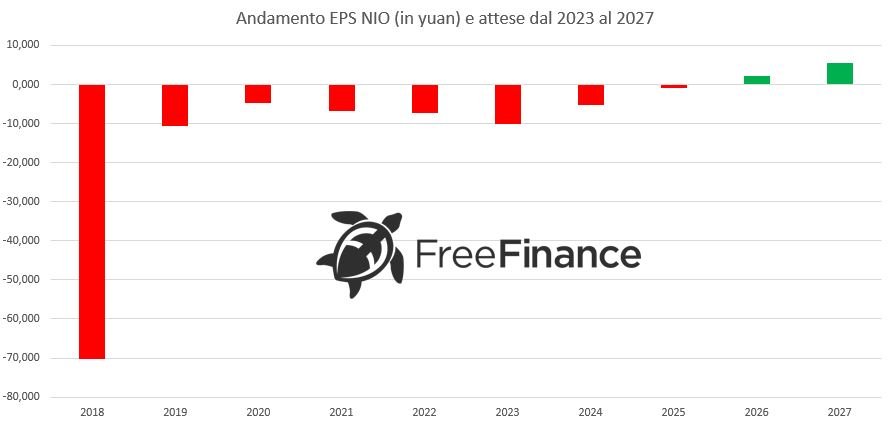

Fonte immagine: RefinitivIl grafico mostra le performance da inizio anno di queste aziende. Nel dettaglio, Li Auto sta segnando un +82,98%, XPeng un +71,81%, BYD il -5,11% e NIO il -11,21%. Su un orizzonte temporale di 3 anni, la classifica cambia e vede BYD al primo posto con il +133,69%, seguita da Li Auto (+133,66%, XPeng (-3,64%) e NIO (-54,55%).Stando a quanto riportato sempre da CompaniesMarketCap, il P/E di queste società è di 34,4x per BYD, di 146,9 per Li Auto, di -12,2x per XPeng e di -4,74x per NIO. Su questo fronte, sebbene con un dato negativo, il gruppo rimane interessante (sebbene rischioso). Ma ora poniamo il focus sulle attese degli analisti censiti da Refinitiv su NIO. Fonte dati: ReifinitivLe previsioni sono per un incremento dei ricavi da 49,269 miliardi di yuan del 2022 a 172,492 miliardi nel 2027. Nello stesso periodo, gli EPS dovrebbero passare da -8,89 a +5,60 yuan, con i primi profitti che si dovrebbero vedere nel 2026. È positivo segnalare come entrambi gli aggregati siano visti in costante miglioramento.

Fonte dati: ReifinitivLe previsioni sono per un incremento dei ricavi da 49,269 miliardi di yuan del 2022 a 172,492 miliardi nel 2027. Nello stesso periodo, gli EPS dovrebbero passare da -8,89 a +5,60 yuan, con i primi profitti che si dovrebbero vedere nel 2026. È positivo segnalare come entrambi gli aggregati siano visti in costante miglioramento. Fonte dati: ReifinitivA dispetto delle performance azionarie non propriamente eccezionali, gli analisti rimangono positivi sul titolo: Refinitiv riporta 10 giudizi “strong buy”, 12 “buy”, 10 “hold” e 1 solo “sell”. Il prezzo obiettivo medio a 12 mesi è di 13,51 dollari, il 58% in più rispetto alla chiusura dello scorso 19 settembre. In una ricerca di metà agosto, l’analista dio Deutsche Bank Edison Yu, metteva in evidenza che nel terzo trimestre la società potrebbe riuscire a superare un volume di consegna superiore a 60mila unità (oltre le stime societarie tra 55 e 57mila veicoli). In questo quadro sono state alzate le previsioni sulle consegne annuali a 180mila unità (+47% a/a), mentre le stime sul margine lordo sono state riviste al rialzo al 7,4%. Yu ha quindi rivisto il prezzo obiettivo da 13 a 17 dollari, mantenendo un rating buy grazie alla positività sulle prospettive future.

Fonte dati: ReifinitivA dispetto delle performance azionarie non propriamente eccezionali, gli analisti rimangono positivi sul titolo: Refinitiv riporta 10 giudizi “strong buy”, 12 “buy”, 10 “hold” e 1 solo “sell”. Il prezzo obiettivo medio a 12 mesi è di 13,51 dollari, il 58% in più rispetto alla chiusura dello scorso 19 settembre. In una ricerca di metà agosto, l’analista dio Deutsche Bank Edison Yu, metteva in evidenza che nel terzo trimestre la società potrebbe riuscire a superare un volume di consegna superiore a 60mila unità (oltre le stime societarie tra 55 e 57mila veicoli). In questo quadro sono state alzate le previsioni sulle consegne annuali a 180mila unità (+47% a/a), mentre le stime sul margine lordo sono state riviste al rialzo al 7,4%. Yu ha quindi rivisto il prezzo obiettivo da 13 a 17 dollari, mantenendo un rating buy grazie alla positività sulle prospettive future.

Fonte: StatistaSecondo Statista, i ricavi del mercato dei veicoli elettrici a batteria a livello globale potrebbero passare da 376,8 miliardi di dollari nel 2023 a 681,2 miliardi, con un tasso di crescita composto annuo del 12,6% circa. Le unità vendute dovrebbero invece crescere da 7,72 milioni nel 2023 a 13,47 milioni nel 2028. Come avevamo approfondito in un post (undefined), il mercato cinese ha un vantaggio competitivo notevole rispetto soprattutto a quello europeo, leader nei motori endotermici e che deve fare i conti con una serie di costi per la conversione energetica voluta dai regolatori per la transizione energetica.Se si parla di veicoli elettrici, il mercato cinese è senza dubbio più interessante grazie agli sviluppi tecnologici e i vantaggi di costo (ad aprile l’AD di NIO ha valutato un cost advantage del 20% rispetto ai competitor esterni al Paese). Ripetiamo quanto scritto nel post citato prima, in cui veniva menzionata la view degli analisti di TS Lombard: “i veicoli elettrici Made in China avrebbero un costo di ¼ inferiore a quelli europei anche con una tariffa all’import del 10%”. L’ipotesi di tariffe sull’import di veicoli elettrificati dalla Cina non è da scartare, specie se si considera che a metà settembre Ursula von der Leyen ha annunciato l’avvio di un’indagine da parte della Commissione Europea sulla possibile imposizione di dazi.Un aspetto non secondario della vicenda riguarda la reazione di Pechino, che a seguito dell’annuncio ha detto che vi è il rischio di rovinare le relazioni economiche. Inoltre, si deve considerare che le ritorsioni cinesi potrebbero riguardare l’export di terre rare (come già avvenuto a luglio 2023 per il gallio e il germanio). Nel 2022, stando ai dati dell’United States Geological Survey, la Nazione ha contato per il 70% della produzione mineraria globale di terre rare. Questo metterebbe ulteriormente in difficoltà le aziende domestiche europee. Un fattore fondamentale che riguarda il mercato dei veicoli elettrici è la price parity con i veicoli a combustione interna: secondo una ricerca del progetto Economics of Energy Innovation and System Transition dell'Università di Exeter, questo punto di pareggio per le auto di medie dimensioni verrà raggiunto nel 2024 in Europa, nel 2025 in Cina, nel 2026 in USA e nel 2027 in India.Per le auto di piccole dimensioni invece, alcuni report indicano che nell’economia cinese il target è stato raggiunto. Un altro elemento (anche se più datato) che aiuta a capire maggiormente l’ambiente competitivo arriva dagli esperti di Jato Dynamics: i prezzi dell’EV medio in Cina era inferiore a 32mila euro nella prima metà del 2022, contro il 56mila euro dell’Europa. Sul fronte interno cinese, Daxue Consulting evidenzia che entro la fine del 2024 il 50% delle vendite di nuove auto nel Paese potrebbe riguardare auto elettriche. Questo è ancor più rilevante se si pensa che i brand locali hanno una quota di mercato dell’81%. Oltre che dai sussidi statali, i consumi potrebbero essere sostenuti anche dall’ambiente competitivo dinamico, che conta oltre 94 marchi.

Fonte: StatistaSecondo Statista, i ricavi del mercato dei veicoli elettrici a batteria a livello globale potrebbero passare da 376,8 miliardi di dollari nel 2023 a 681,2 miliardi, con un tasso di crescita composto annuo del 12,6% circa. Le unità vendute dovrebbero invece crescere da 7,72 milioni nel 2023 a 13,47 milioni nel 2028. Come avevamo approfondito in un post (undefined), il mercato cinese ha un vantaggio competitivo notevole rispetto soprattutto a quello europeo, leader nei motori endotermici e che deve fare i conti con una serie di costi per la conversione energetica voluta dai regolatori per la transizione energetica.Se si parla di veicoli elettrici, il mercato cinese è senza dubbio più interessante grazie agli sviluppi tecnologici e i vantaggi di costo (ad aprile l’AD di NIO ha valutato un cost advantage del 20% rispetto ai competitor esterni al Paese). Ripetiamo quanto scritto nel post citato prima, in cui veniva menzionata la view degli analisti di TS Lombard: “i veicoli elettrici Made in China avrebbero un costo di ¼ inferiore a quelli europei anche con una tariffa all’import del 10%”. L’ipotesi di tariffe sull’import di veicoli elettrificati dalla Cina non è da scartare, specie se si considera che a metà settembre Ursula von der Leyen ha annunciato l’avvio di un’indagine da parte della Commissione Europea sulla possibile imposizione di dazi.Un aspetto non secondario della vicenda riguarda la reazione di Pechino, che a seguito dell’annuncio ha detto che vi è il rischio di rovinare le relazioni economiche. Inoltre, si deve considerare che le ritorsioni cinesi potrebbero riguardare l’export di terre rare (come già avvenuto a luglio 2023 per il gallio e il germanio). Nel 2022, stando ai dati dell’United States Geological Survey, la Nazione ha contato per il 70% della produzione mineraria globale di terre rare. Questo metterebbe ulteriormente in difficoltà le aziende domestiche europee. Un fattore fondamentale che riguarda il mercato dei veicoli elettrici è la price parity con i veicoli a combustione interna: secondo una ricerca del progetto Economics of Energy Innovation and System Transition dell'Università di Exeter, questo punto di pareggio per le auto di medie dimensioni verrà raggiunto nel 2024 in Europa, nel 2025 in Cina, nel 2026 in USA e nel 2027 in India.Per le auto di piccole dimensioni invece, alcuni report indicano che nell’economia cinese il target è stato raggiunto. Un altro elemento (anche se più datato) che aiuta a capire maggiormente l’ambiente competitivo arriva dagli esperti di Jato Dynamics: i prezzi dell’EV medio in Cina era inferiore a 32mila euro nella prima metà del 2022, contro il 56mila euro dell’Europa. Sul fronte interno cinese, Daxue Consulting evidenzia che entro la fine del 2024 il 50% delle vendite di nuove auto nel Paese potrebbe riguardare auto elettriche. Questo è ancor più rilevante se si pensa che i brand locali hanno una quota di mercato dell’81%. Oltre che dai sussidi statali, i consumi potrebbero essere sostenuti anche dall’ambiente competitivo dinamico, che conta oltre 94 marchi.NIO: un’analisi del titolo e dei principali peer in Cina

Poniamo ora lo sguardo alle principali società di veicoli elettrici in Cina per capitalizzazione di mercato. Secondo CompaniesMarketCap si tratta di BYD (95,01 miliardi di dollari), Li Auto (38,42 miliardi), NIO (15,46 miliardi) e XPeng (15,14 miliardi). Fonte immagine: RefinitivIl grafico mostra le performance da inizio anno di queste aziende. Nel dettaglio, Li Auto sta segnando un +82,98%, XPeng un +71,81%, BYD il -5,11% e NIO il -11,21%. Su un orizzonte temporale di 3 anni, la classifica cambia e vede BYD al primo posto con il +133,69%, seguita da Li Auto (+133,66%, XPeng (-3,64%) e NIO (-54,55%).Stando a quanto riportato sempre da CompaniesMarketCap, il P/E di queste società è di 34,4x per BYD, di 146,9 per Li Auto, di -12,2x per XPeng e di -4,74x per NIO. Su questo fronte, sebbene con un dato negativo, il gruppo rimane interessante (sebbene rischioso). Ma ora poniamo il focus sulle attese degli analisti censiti da Refinitiv su NIO.

Fonte immagine: RefinitivIl grafico mostra le performance da inizio anno di queste aziende. Nel dettaglio, Li Auto sta segnando un +82,98%, XPeng un +71,81%, BYD il -5,11% e NIO il -11,21%. Su un orizzonte temporale di 3 anni, la classifica cambia e vede BYD al primo posto con il +133,69%, seguita da Li Auto (+133,66%, XPeng (-3,64%) e NIO (-54,55%).Stando a quanto riportato sempre da CompaniesMarketCap, il P/E di queste società è di 34,4x per BYD, di 146,9 per Li Auto, di -12,2x per XPeng e di -4,74x per NIO. Su questo fronte, sebbene con un dato negativo, il gruppo rimane interessante (sebbene rischioso). Ma ora poniamo il focus sulle attese degli analisti censiti da Refinitiv su NIO. Fonte dati: ReifinitivLe previsioni sono per un incremento dei ricavi da 49,269 miliardi di yuan del 2022 a 172,492 miliardi nel 2027. Nello stesso periodo, gli EPS dovrebbero passare da -8,89 a +5,60 yuan, con i primi profitti che si dovrebbero vedere nel 2026. È positivo segnalare come entrambi gli aggregati siano visti in costante miglioramento.

Fonte dati: ReifinitivLe previsioni sono per un incremento dei ricavi da 49,269 miliardi di yuan del 2022 a 172,492 miliardi nel 2027. Nello stesso periodo, gli EPS dovrebbero passare da -8,89 a +5,60 yuan, con i primi profitti che si dovrebbero vedere nel 2026. È positivo segnalare come entrambi gli aggregati siano visti in costante miglioramento. Fonte dati: ReifinitivA dispetto delle performance azionarie non propriamente eccezionali, gli analisti rimangono positivi sul titolo: Refinitiv riporta 10 giudizi “strong buy”, 12 “buy”, 10 “hold” e 1 solo “sell”. Il prezzo obiettivo medio a 12 mesi è di 13,51 dollari, il 58% in più rispetto alla chiusura dello scorso 19 settembre. In una ricerca di metà agosto, l’analista dio Deutsche Bank Edison Yu, metteva in evidenza che nel terzo trimestre la società potrebbe riuscire a superare un volume di consegna superiore a 60mila unità (oltre le stime societarie tra 55 e 57mila veicoli). In questo quadro sono state alzate le previsioni sulle consegne annuali a 180mila unità (+47% a/a), mentre le stime sul margine lordo sono state riviste al rialzo al 7,4%. Yu ha quindi rivisto il prezzo obiettivo da 13 a 17 dollari, mantenendo un rating buy grazie alla positività sulle prospettive future.

Fonte dati: ReifinitivA dispetto delle performance azionarie non propriamente eccezionali, gli analisti rimangono positivi sul titolo: Refinitiv riporta 10 giudizi “strong buy”, 12 “buy”, 10 “hold” e 1 solo “sell”. Il prezzo obiettivo medio a 12 mesi è di 13,51 dollari, il 58% in più rispetto alla chiusura dello scorso 19 settembre. In una ricerca di metà agosto, l’analista dio Deutsche Bank Edison Yu, metteva in evidenza che nel terzo trimestre la società potrebbe riuscire a superare un volume di consegna superiore a 60mila unità (oltre le stime societarie tra 55 e 57mila veicoli). In questo quadro sono state alzate le previsioni sulle consegne annuali a 180mila unità (+47% a/a), mentre le stime sul margine lordo sono state riviste al rialzo al 7,4%. Yu ha quindi rivisto il prezzo obiettivo da 13 a 17 dollari, mantenendo un rating buy grazie alla positività sulle prospettive future.Conclusioni

A nostro avviso, il crollo dopo l’annuncio dell’emissione di bond non è giustificato e riflette il movimento impulsivo simile a quello dell’annuncio di convertible bonds da parte di altre aziende come Nikola o Fisker. Se è vero che alcuni investitori potrebbero scegliere di abbandonare le azioni per acquistare il bond per una questione di rendimento, è da considerare che le prospettive future sia in termini di settore che di singola azienda sono interessanti.Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO