I bull market su S&P 500 e DAX: durata, performance e fattori di rischio

Cosa si intende per bull market? Tradizionalmente, un mercato toro si identifica con un incremento dei prezzi di almeno il 20% dopo un minimo.

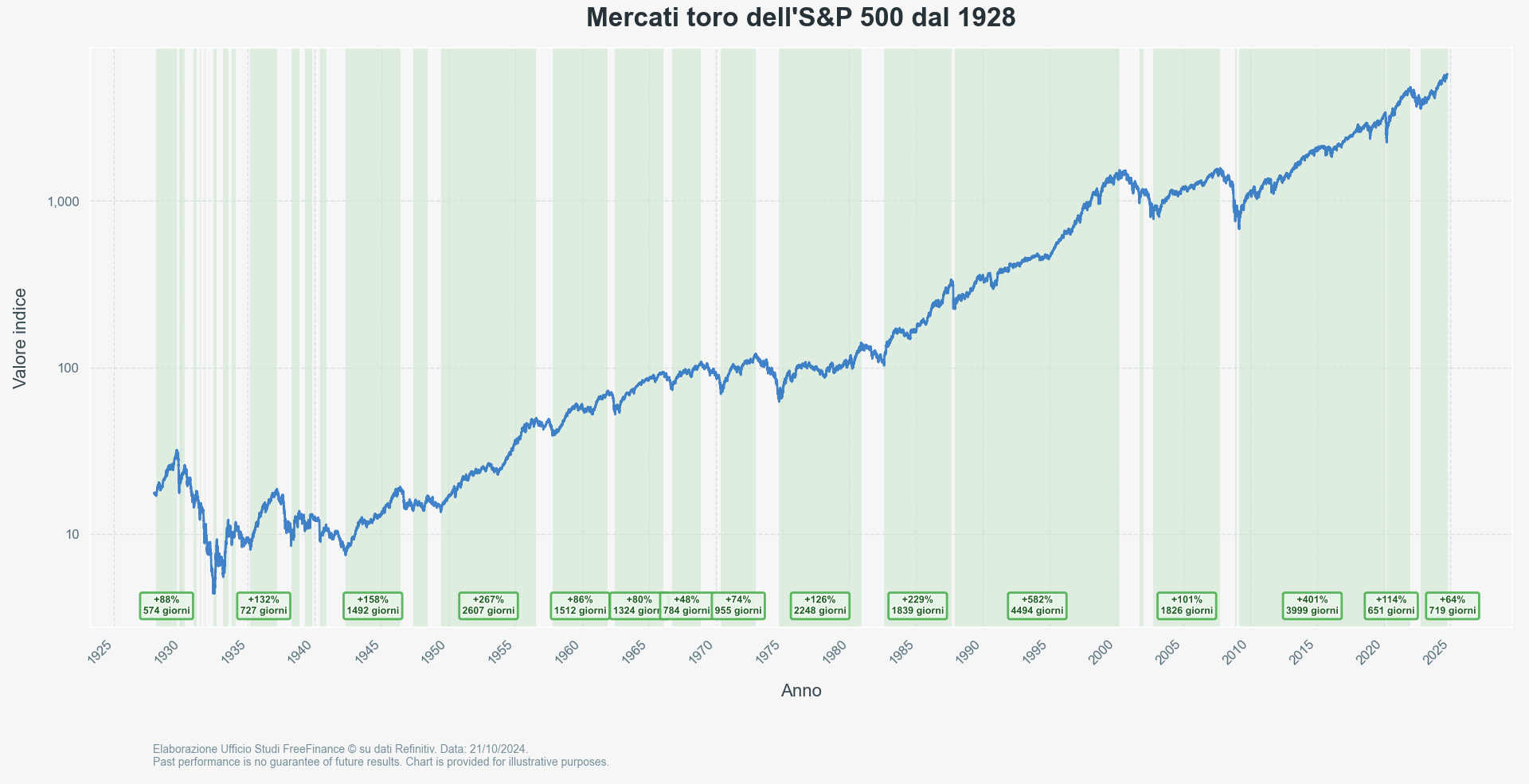

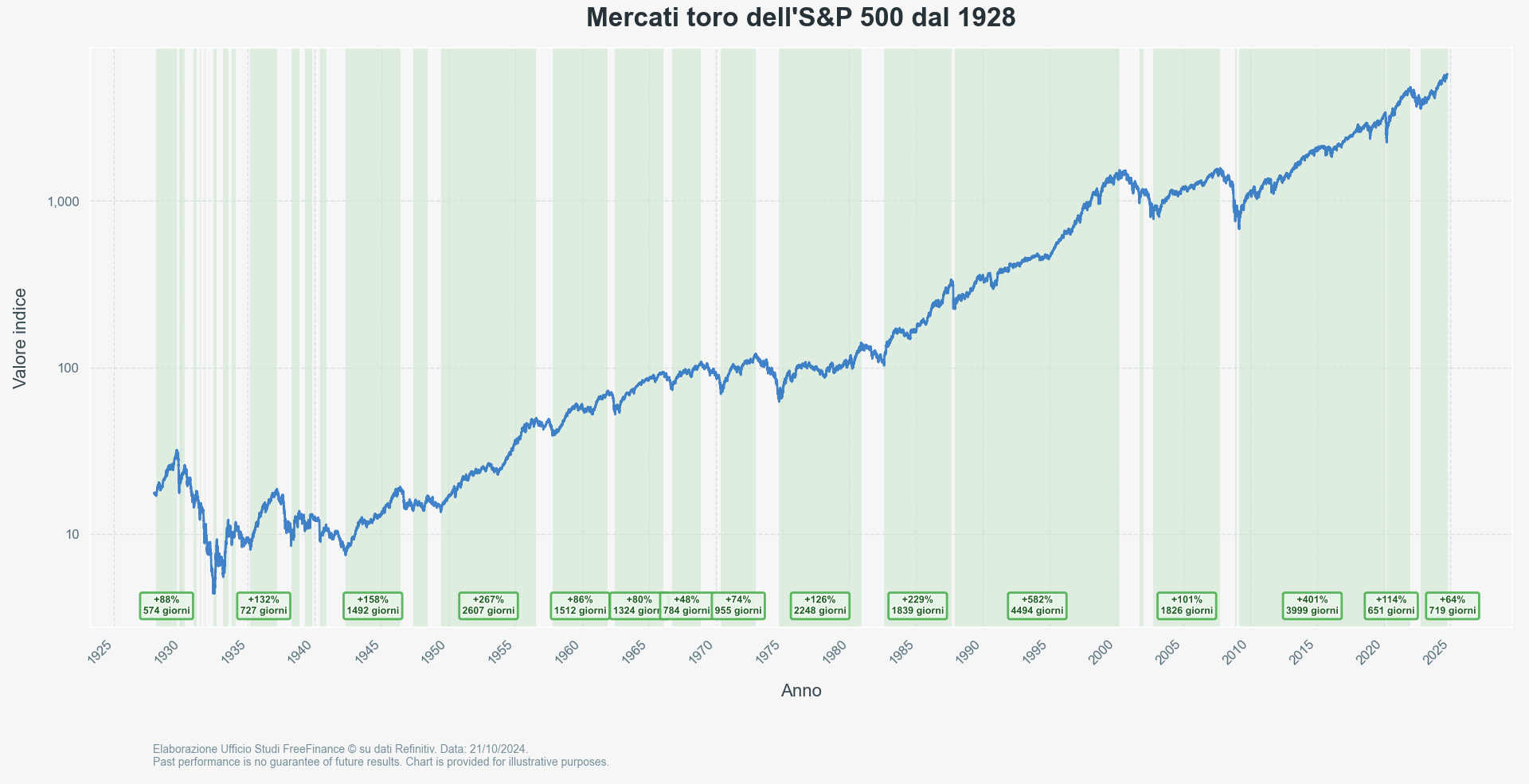

Stando ai dati Refinitiv allo scorso 18 ottobre, l’attuale bull market sull’S&P 500 è in atto da 719 giorni. Analizzando i dati dal 1928, questo valore si inserisce al di sotto della media, che è di circa 992 giornate (senza contare quello in atto). Anche la performance è inferiore al valore medio del 113,69% (attualmente ci troviamo al 63,95%).

Stando ai dati Refinitiv allo scorso 18 ottobre, l’attuale bull market sull’S&P 500 è in atto da 719 giorni. Analizzando i dati dal 1928, questo valore si inserisce al di sotto della media, che è di circa 992 giornate (senza contare quello in atto). Anche la performance è inferiore al valore medio del 113,69% (attualmente ci troviamo al 63,95%).

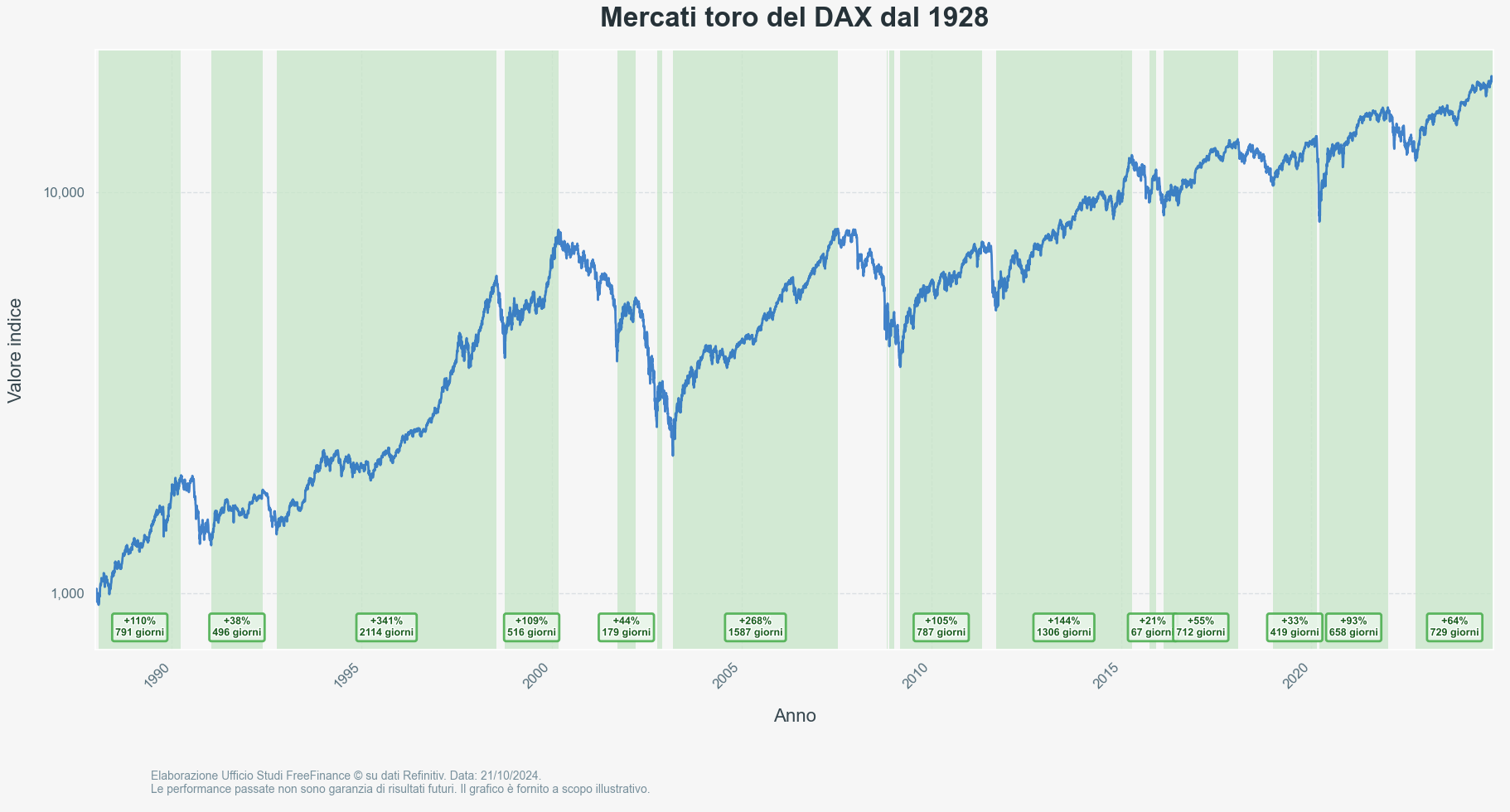

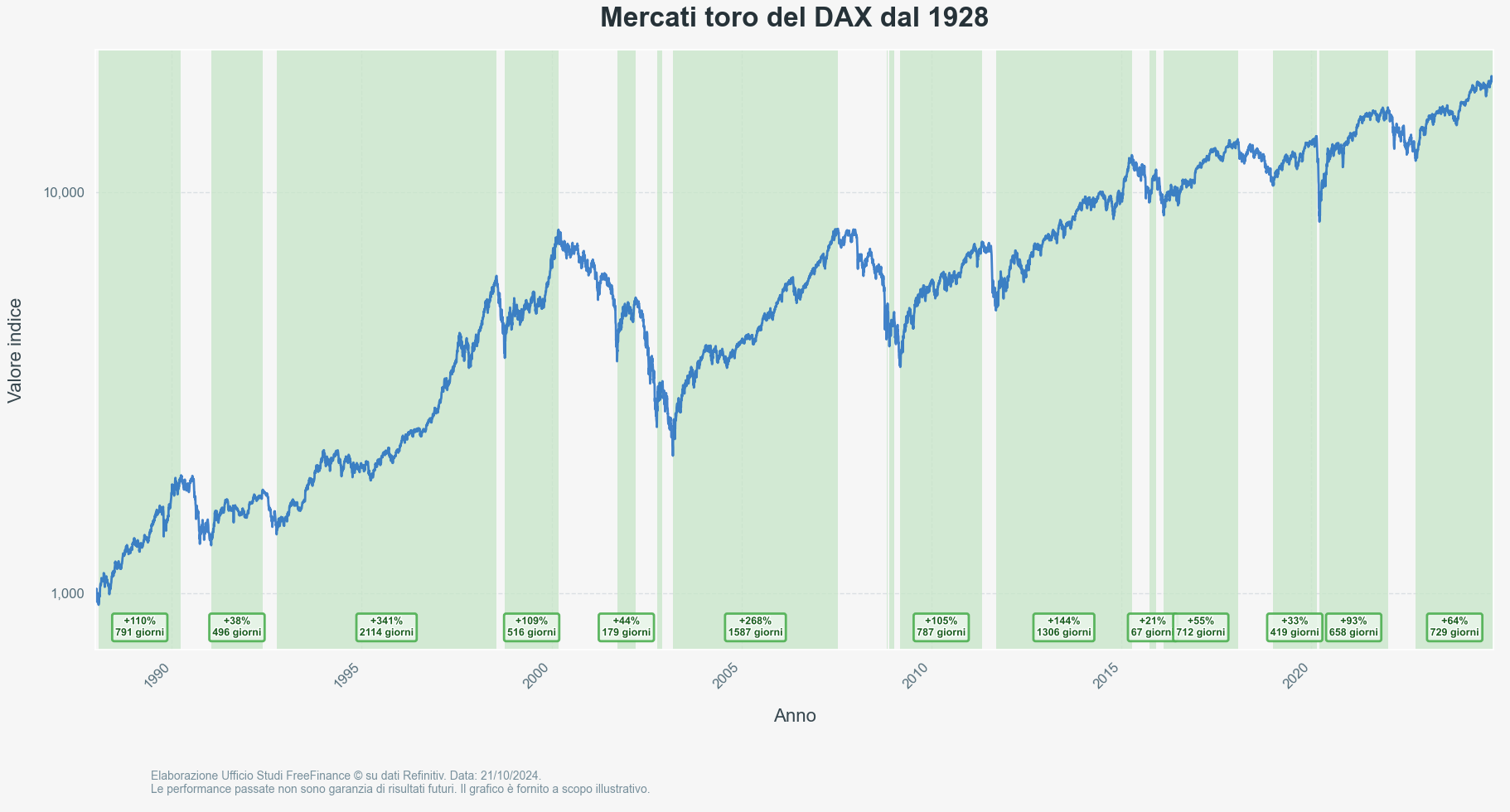

Per quanto riguarda l’Europa? Come indice rappresentativo abbiamo preso il DAX, dove il mercato toro è in atto da 729 giorni. Dal 1988, un fenomeno del genere dura in media 650 giorni, con una variazione del 95,67%.

Tornando ai dati USA, è evidente che il mercato toro più lungo e che ha fatto registrare le performance migliori è quello che va dal 1987 al 2000. L’S&P 500 è rimasto in questa fase per 4.494 giorni, mettendo a segno una variazione del 582,15%. A spingere le quotazioni in questo lungo periodo è stata la fine della Guerra Fredda e l’avvento di internet. Tale fattore sarà anche quello che lo farà finire, con lo scoppio della bolla delle dot-com.

Il secondo bull market per lunghezza (e performance) è quello del 2009-2020, che ha registrato un +400,52%, partito dopo la Grande Crisi Finanziaria e concluso per via del Covid-19. L’ottimismo degli investitori in quel periodo è stato caratterizzato dal regime di tassi ultra-bassi, crescita degli utili e un generale ottimismo. Viene spesso scambiato erroneamente per il più lungo.

Per il DAX la storia cambia notevolmente: il mercato toro più lungo è quello del 1992-1998, con 2.114 giorni e una variazione del 341,13%. Al secondo posto troviamo quello del 2003-2007 con 1.587 giorni e un +267,95%. A differenza dell’indice USA, quello teutonico ha visto molte più interruzioni da parte dei bear market.

I fattori a sostegno e di rischio per il bull market

Attualmente ci sono diversi fattori che potrebbero sostenere le performance delle azioni, come ad esempio l’IA, il taglio dei tassi da parte della Federal Reserve, la forza dei consumatori e i risultati aziendali superiori alle attese.

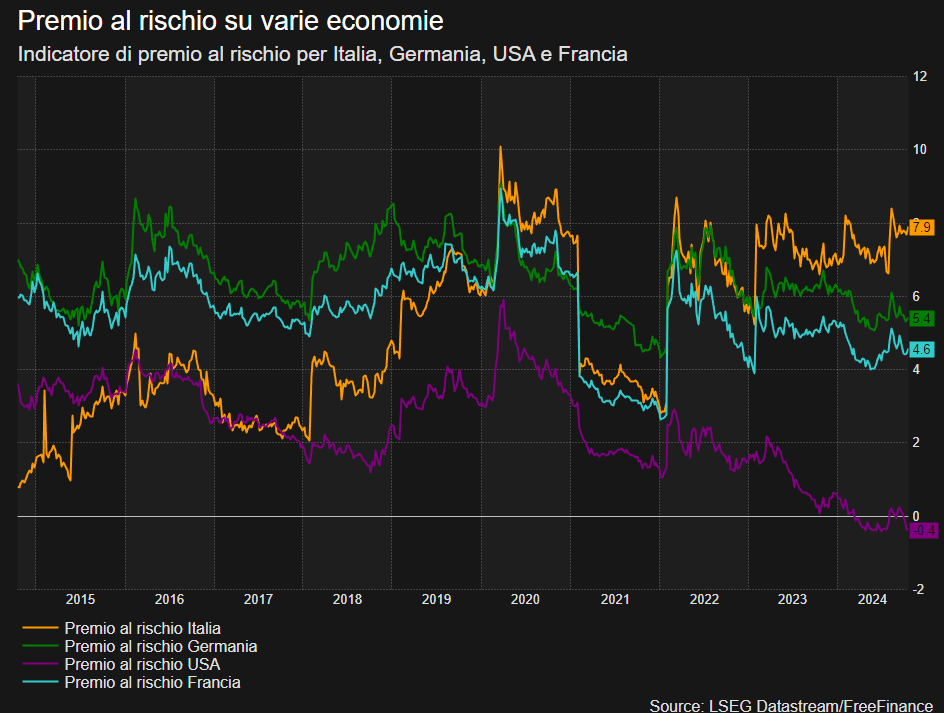

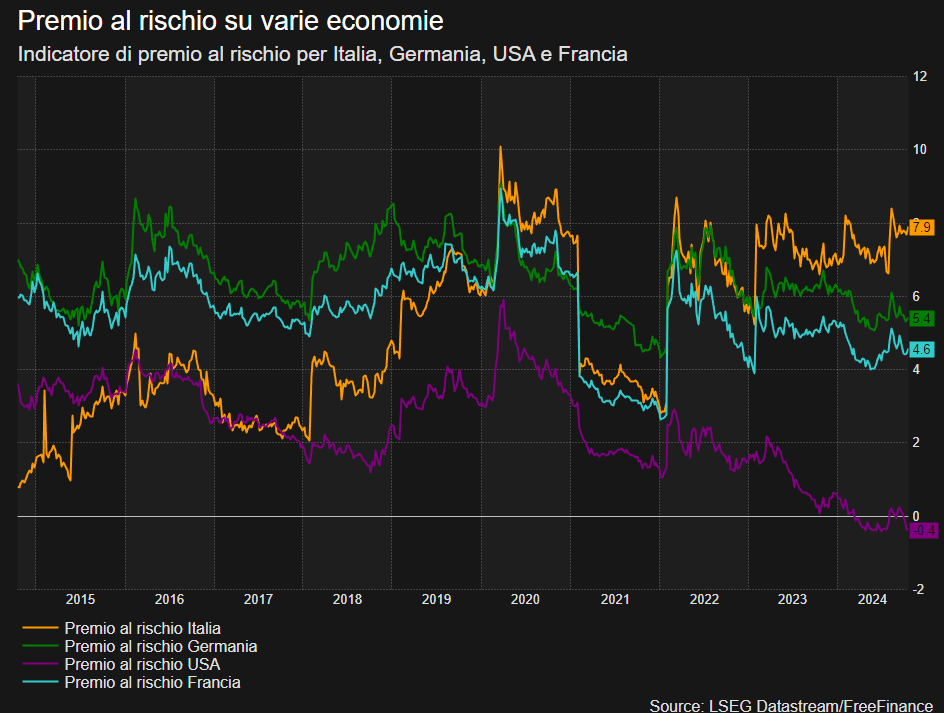

Tuttavia sono numerosi anche i fattori di incertezza. Innanzitutto, i premi al rischio (ossia la convenienza degli operatori a detenere azioni rispetto a obbligazioni) continuano ad essere bassi, specie per gli USA.

Tra gli elementi di pericolo possiamo contare le tensioni geopolitiche, una ripartenza dell’inflazione che andrebbe ad influire sull’accomodamento monetario, un rallentamento dell’economia, una maggiore regolamentazione su settori come il tech e l’eccesso di debito e le relative misure fiscali restrittive che andrebbero implementate per riportarlo sotto controllo.

Almeno per quanto riguarda gli Stati Uniti comunque, al momento su basi storiche il rialzo si trova su valori medi, anche se i fattori di rischio sono numerosi.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

Iscriviti alla newsletter