Trimestrali

Le trimestrali della settimana: NVIDIA, Delivery Hero e Dollar General

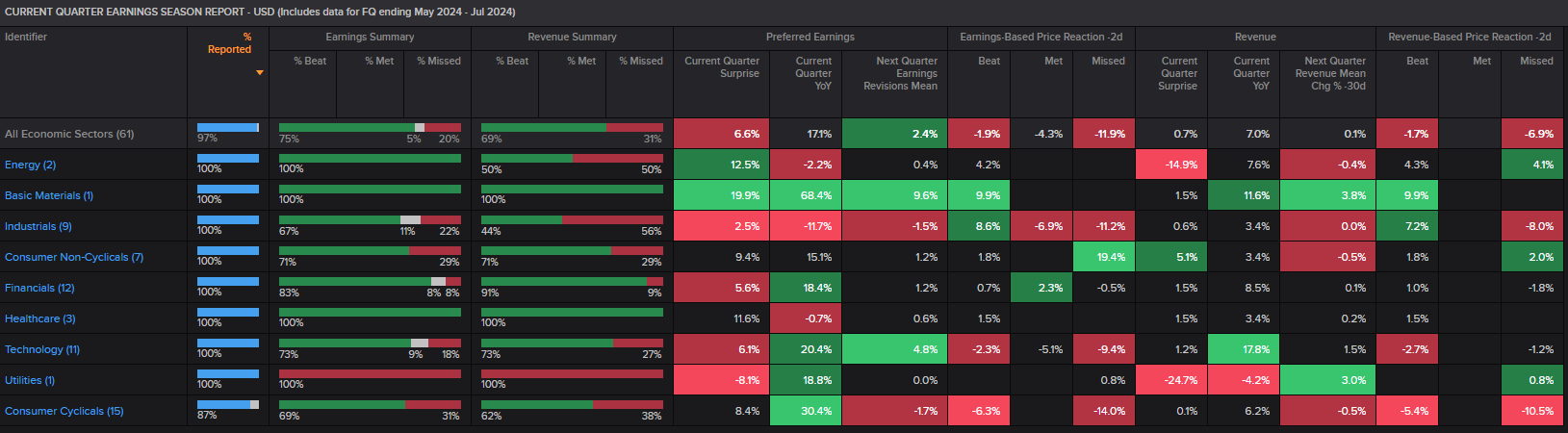

La settimana appena conclusa è stata sostanzialmente l’ultima in cui più di una società di quelle che monitoriamo più da vicino pubblicava i conti. Se si guardano ai numeri, delle 59 società su 61, il 75% ha registrato utili più alti del consensus, mentre il 69% lo ha fatto sui ricavi (contro il 79% e il 60% dell’S&P 500).

Fonte immagine: Refinitiv

Ecco le aziende che hanno rilasciato i risultati del 2° trimestre nell’ultima ottava:

Trimestrale NVIDIA

🔹Ricavi: 30,040 miliardi di dollari, attese a 28,7 miliardi (dati Refinitiv)

🔹EPS: 0,68 dollari, consensus a 0,64 dollari (dati Refinitiv)

🔹I ricavi del segmento Data Center sono cresciuti del 154%, a 26,272 miliardi di dollari

🔹I ricavi del business gaming hanno registrato un +16% a/a, a 2,88 miliardi di dollari

🔹I ricavi del segmento Professional Visualization sono incrementati del 20%, a 454 milioni di dollari

🔹Il business automotive ha aumentato il fatturato del 37%, a 346 milioni di dollari, mentre quello OEM & Other del 33% a 88 milioni

🔹EBITDA: 20,37 miliardi di dollari, previsioni a 19,073 miliardi (dati Refinitiv)

🔹Le spese operative sono salite del 52%, a 2,792 miliardi di dollari

🔹Il margine lordo ha visto un miglioramento su base annuale di 4,5 punti base, al 75,7%

🔹Il gruppo ha approvato un aumento di 50 miliardi di dollari del buyback

🔹Per il 3° trimestre del 2025 fiscale, NVIDIA vede ricavi a 32,5 miliardi di euro (+/- 2%), un margine lordo tra il 74,4 e il 75% (+/- 50 punti base), spese operative tra 4,3 e 3 miliardi di dollari

🔹EPS: 0,68 dollari, consensus a 0,64 dollari (dati Refinitiv)

🔹I ricavi del segmento Data Center sono cresciuti del 154%, a 26,272 miliardi di dollari

🔹I ricavi del business gaming hanno registrato un +16% a/a, a 2,88 miliardi di dollari

🔹I ricavi del segmento Professional Visualization sono incrementati del 20%, a 454 milioni di dollari

🔹Il business automotive ha aumentato il fatturato del 37%, a 346 milioni di dollari, mentre quello OEM & Other del 33% a 88 milioni

🔹EBITDA: 20,37 miliardi di dollari, previsioni a 19,073 miliardi (dati Refinitiv)

🔹Le spese operative sono salite del 52%, a 2,792 miliardi di dollari

🔹Il margine lordo ha visto un miglioramento su base annuale di 4,5 punti base, al 75,7%

🔹Il gruppo ha approvato un aumento di 50 miliardi di dollari del buyback

🔹Per il 3° trimestre del 2025 fiscale, NVIDIA vede ricavi a 32,5 miliardi di euro (+/- 2%), un margine lordo tra il 74,4 e il 75% (+/- 50 punti base), spese operative tra 4,3 e 3 miliardi di dollari

Trimestrale Delivery Hero

🔹Ricavi: 3,091 miliardi di euro, il 19,8% in più su base annuale

🔹Gross Merchandise Value: 11,898 miliardi di euro (+7,3% a/a)

🔹L’aumento del GMV è dovuto principalmente ad un incremento del volume degli ordini

🔹Nel 1° semestre l’EBITDA adjusted è aumentato dell’1% su base annuale, a 240,5 milioni di euro

🔹Nei primi 6 mesi dell’anno, il Free Cash Flow del gruppo è arrivato a breakeven

🔹Delivery Hero ha annunciato di star preparando l’IPO della sua filiale emiratina Talabat alla Borsa di Dubai. Questa operazione dovrebbe concludersi nel 4° trimestre.

🔹La società ha confermato l’outlook per l’intero 2024, con una crescita del GMV tra il 7% e il 9%, ricavi totali in aumento del 18%/19%, EBITDA adjusted tra 725 e 775 milioni di euro e un Free Cash Flow positivo

🔹Gross Merchandise Value: 11,898 miliardi di euro (+7,3% a/a)

🔹L’aumento del GMV è dovuto principalmente ad un incremento del volume degli ordini

🔹Nel 1° semestre l’EBITDA adjusted è aumentato dell’1% su base annuale, a 240,5 milioni di euro

🔹Nei primi 6 mesi dell’anno, il Free Cash Flow del gruppo è arrivato a breakeven

🔹Delivery Hero ha annunciato di star preparando l’IPO della sua filiale emiratina Talabat alla Borsa di Dubai. Questa operazione dovrebbe concludersi nel 4° trimestre.

🔹La società ha confermato l’outlook per l’intero 2024, con una crescita del GMV tra il 7% e il 9%, ricavi totali in aumento del 18%/19%, EBITDA adjusted tra 725 e 775 milioni di euro e un Free Cash Flow positivo

Trimestrale Dollar General

🔹Ricavi: 10,21 miliardi di dollari, attese a 10,368 miliardi (dati Refinitiv)

🔹EPS: 1,7 dollari, stime a 1,79 dollari (dati Refinitiv)

🔹EBITDA: 788,76 milioni di dollari, consensus a 798,45 milioni (dati Refinitiv)

🔹Todd Vasos, AD del gruppo, ha detto di non essere soddisfatto con i risultati, in particolare per quanto riguarda i risultati di vendita

🔹Il margine lordo è sceso dal 31,1% al 30%

🔹Per l’intero anno, la società vede una crescita delle vendite nette tra il 4,7% e il 5,3% (tagliato dal 6%/6,7%), un incremento delle vendite same-store tra l’1% e l’1,6% (da 2%/2,7%) ed EPS tra 5,5 e 6,2 dollari (da 6,8 e 7,55 dollari). Il Capex continua ad essere visto tra 1,3 e 1,4 miliardi di dollari

🔹EPS: 1,7 dollari, stime a 1,79 dollari (dati Refinitiv)

🔹EBITDA: 788,76 milioni di dollari, consensus a 798,45 milioni (dati Refinitiv)

🔹Todd Vasos, AD del gruppo, ha detto di non essere soddisfatto con i risultati, in particolare per quanto riguarda i risultati di vendita

🔹Il margine lordo è sceso dal 31,1% al 30%

🔹Per l’intero anno, la società vede una crescita delle vendite nette tra il 4,7% e il 5,3% (tagliato dal 6%/6,7%), un incremento delle vendite same-store tra l’1% e l’1,6% (da 2%/2,7%) ed EPS tra 5,5 e 6,2 dollari (da 6,8 e 7,55 dollari). Il Capex continua ad essere visto tra 1,3 e 1,4 miliardi di dollari

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

Iscriviti alla newsletter