Sahm Rule: come l’indicatore di recessione influenza l’S&P 500

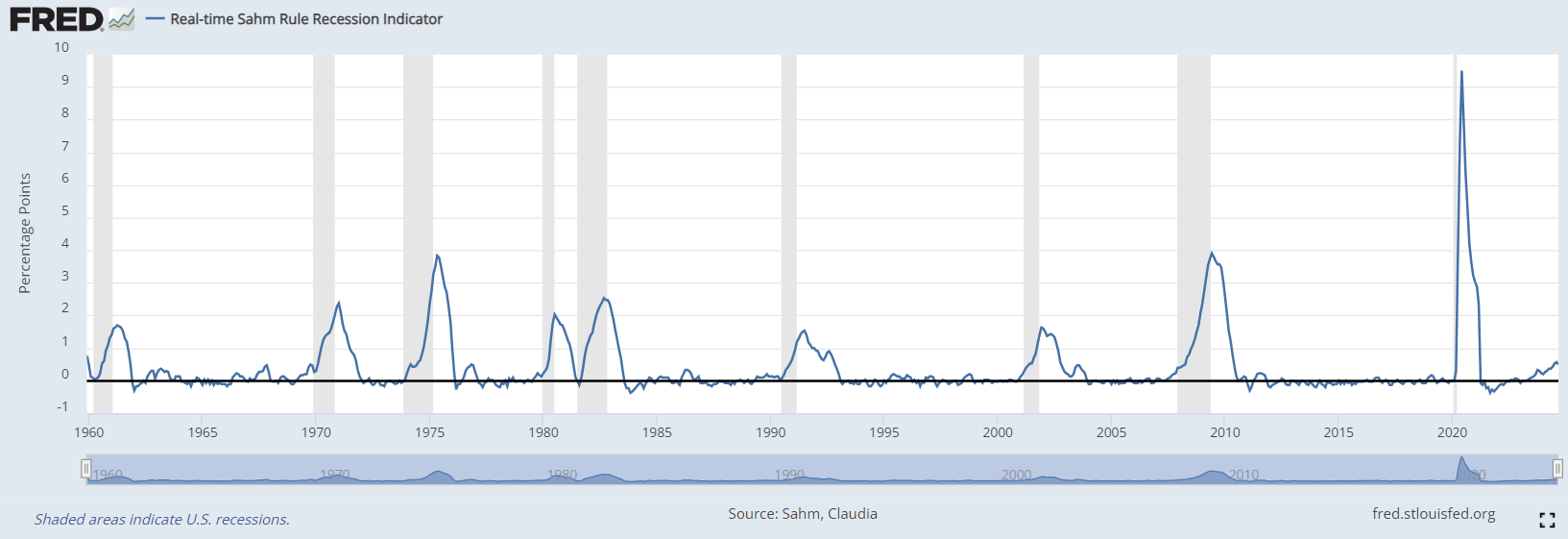

Con i dati dell’occupazione USA di luglio 2024, è stata attivata la regola di Sahm. Prima di vedere come si calcola questo famoso indicatore, vale la pena evidenziare che nelle ultime 8 recessioni si è attivata da 1 a 4 mesi prima dell’inizio ufficiale dell’evento recessivo.

Rispetto al National Bureau of Economic Research, che per riconoscere una recessione può impiegare da 6 mesi a 2 anni, la Sahm Rule è molto più tempestiva. Una curiosità: nel periodo post-bellico, non ha generato falsi negativi.

In particolare, il “trigger recessivo” scatta quando la media mobile a 3 mesi del tasso di disoccupazione (U-3) aumento di almeno 0,50 punti percentuali rispetto al minimo della media a 3 mesi dei precedenti 12 mesi.

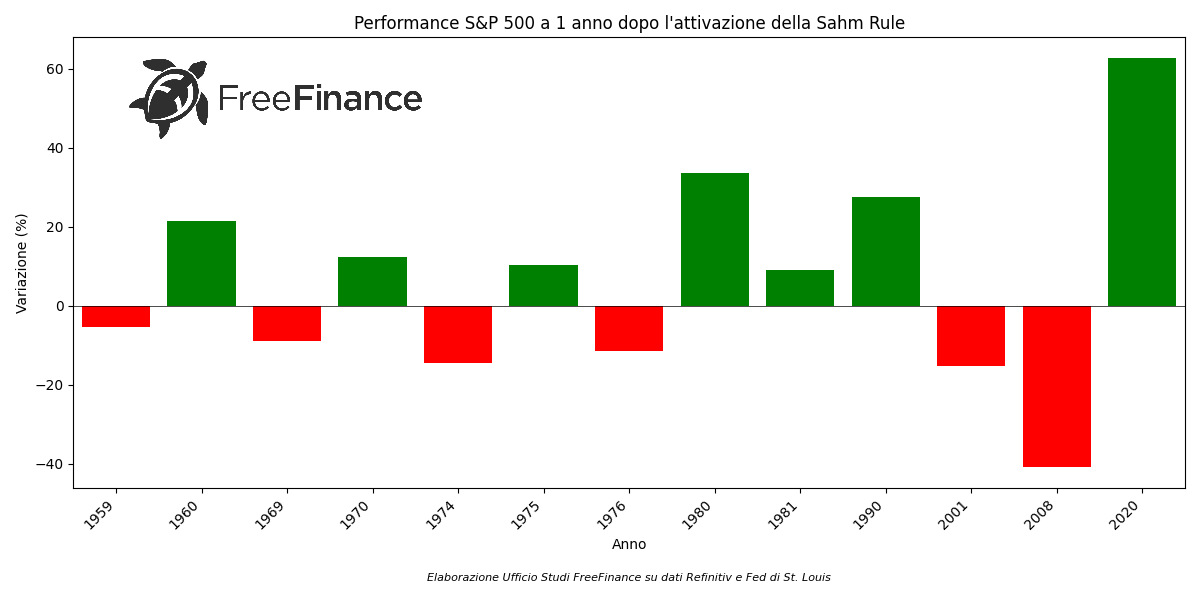

Ma al netto delle recessioni, come si comportano le azioni dopo l’attivazione della regola? Per capirlo abbiamo preso l’inizio dello storico dal database della Fed di St. Louis (dal 1959), confrontandolo con la serie sull’S&P 500 di Refinitiv.

A questo punto, abbiamo osservato cosa succede dopo un anno dopo il trigger dello 0,50%. Sono stati considerati tutti gli eventi in cui la regola viene rispettata, inclusi quelli in cui l’indicatore scende brevemente sotto la soglia per poi tornarci sopra.

S&P 500 e Sahm Rule: cosa succede alle azioni?

I risultati sono particolarmente interessanti e piuttosto controintuitivi. Nei 13 eventi identificati, a 1 anno dall’attivazione della regola l’S&P 500 ha registrato una variazione media del 6,2%. In 7 occasioni la variazione è rimasta positiva (53,85%).

Escludendo i casi di attivazione avvenuti dopo pochi mesi, i rimanenti 11 eventi mostrano un aumento medio dell’S&P 500 pari al +6,88%.

Non necessariamente l’attivazione della regola è un segnale di allarme per le azioni. Al contrario, può preannunciare un rialzo.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

Iscriviti alla newsletter