Sell in May… ma con la leva

Nell’articolo di aprile avevamo parlato di Sell in May e di stagionalità, ed essendo uno degli argomenti tipici del periodo a maggio su Morningstar ricordavano che il non vendere a maggio vale anche per il mercato canadese. E’ un articolo su un mercato di cui si parla poco, meno esposto ai tecnologici e meno brillante di quello americano e maggiormante concentrato sugli energetici e materiali.

L’articolo si concentra però come sempre sulla parte rendimento e non su quella del rischio.

Come si diceva nel mio articolo il semestre maggio-ottobre è meno performante di quello novembre-aprile (per esempio nel campione utilizzato da Jacobsen nel “The Halloween Effect in US Sectors” nel periodo dal 1926 al 2006 tutti i settori del mercato azionario statunitense hanno prestazioni migliori durante l'inverno rispetto all’estate e nel 66% dei casi questa differenza è statisticamente significativa). Il periodo estivo ha comunque un rendimento atteso positivo perciò eliminarlo dall'investimento ovvero rimanere liquidi (ipotizzando un rendimento pari a 0) porta a risultati peggiori.

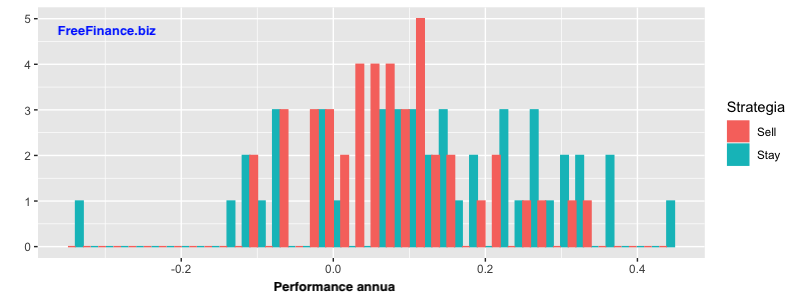

Il rimanere investiti ha portato però ad esempio nel 2001-2002-2011-2015... a rendimenti annuali negativi rispetto alla strategia di vendere a maggio. Il drawdown peggiore dello Stay Invested è quasi il doppio di quello del Sell in May. Se confrontiamo le distribuzioni dei rendimenti delle 2 strategie si vede come quelle Sell presentino meno varianza.

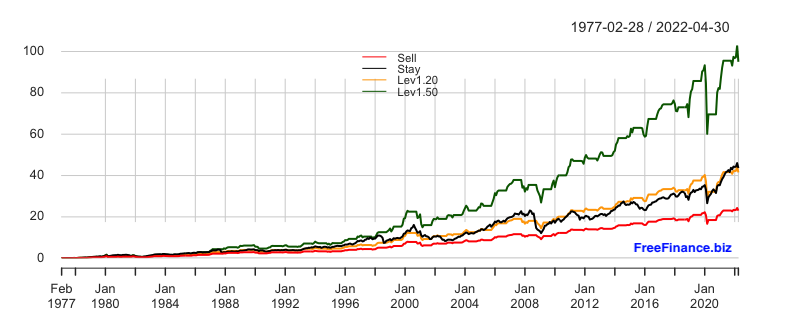

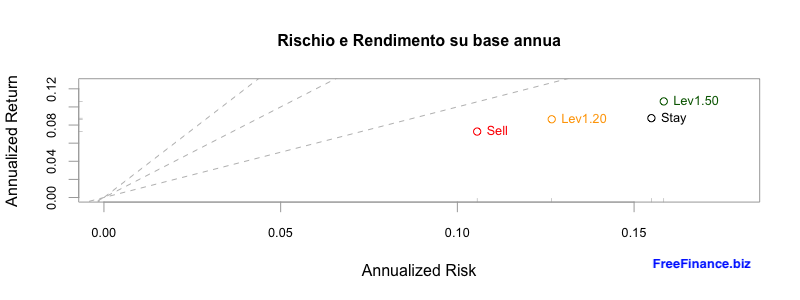

Utilizzando i dati dell'articolo Morningstar e ad aggiungendo 2 strategie, ovvero la Sell in May con leva 1.2 e 1.5 (si potrebbe anche ipotizzare l'uso di uno strumento con un Beta a 1.2 o 1.5…) possiamo vedere come una leva del 1.2 compensi abbastanza lo stare fuori dal mercato mentre quella a 1.5 ha la stessa volatilità ma rendimento maggiore. Segnalo che non sono state conteggiate le spese di transazione (ma comunque si tratterebbe di una vendita e un acquisto all’anno) e va stimato il costo della leva, quindi la leva effettiva dovrebbe essere leggermente più alta per avere questi risultati. Anche con un a leva a 1.5 il massimo drawdown è stato del 37% rispetto al 45% del Stay Invested.

Vediamo quindi la differenza tra avere una strategia investing in cui si cerca di minimizzare i costi e in cui non si fa market timing e una di trading in cui si va a levereggiare una strategia con un buon rischio/rendimento.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

Iscriviti alla newsletter