Bond

Titoli di Stato: Credit Agricole aumenta stime su rendimento Treasury a 10 anni

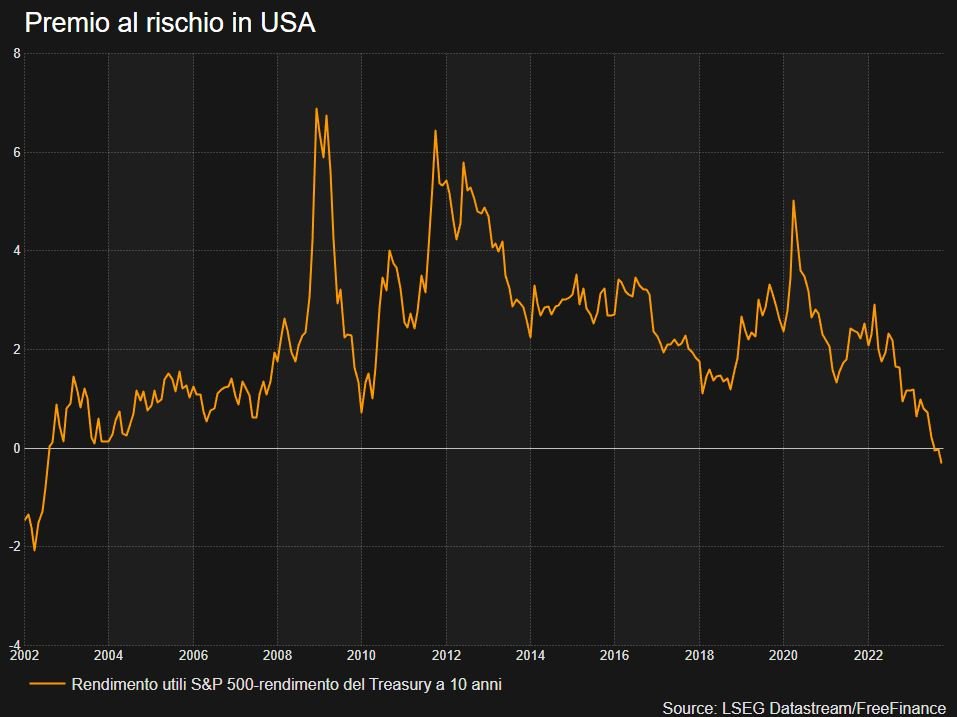

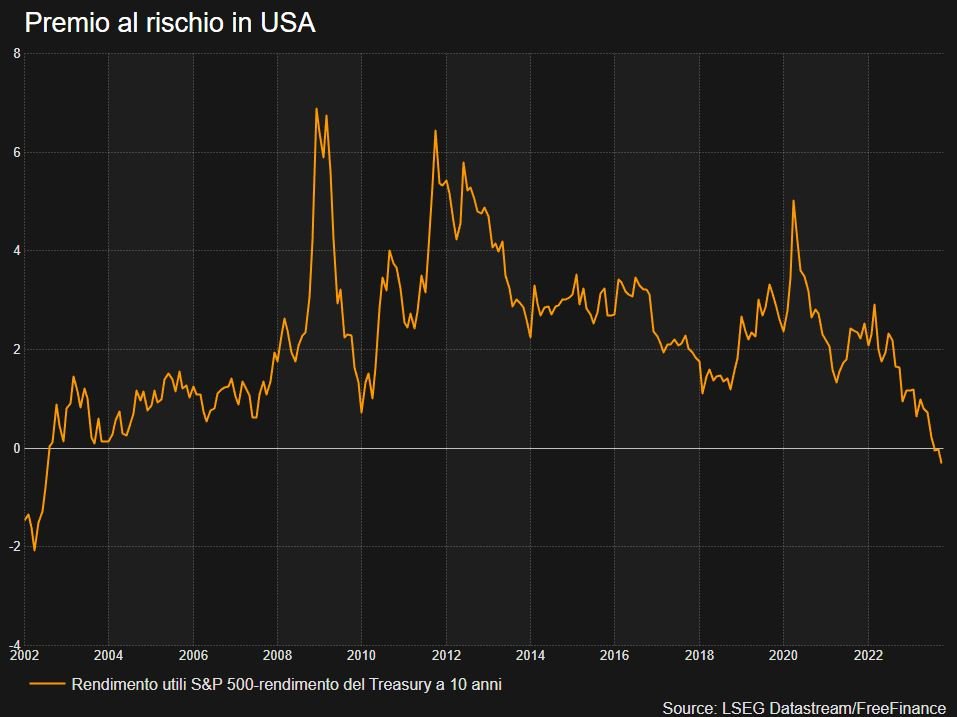

La crescita dei rendimenti non accenna a fermarsi e lo yield del titolo di Stato a 10 anni ha ormai raggiunto il 5% (ora al 4,97%, massimi da inizio luglio 2007). L’aumento dei rendimenti non rende solo più costosi i prestiti per imprese, famiglie e Governi, ma fa diventare meno attraenti le azioni. Fonte: RefinitivQuesto per il concetto di premio al rischio, in quanto il rendimento che i titoli azionari devono offrire deve essere ben più alto rispetto a quello considerato “risk free” offerto dai bond Governativi. Se si guarda a questo valore calcolato come l’earnings yield dell’S&P 500 a cui si toglie il rendimento del decennale, si noterà che sono stati raggiunti i minimi da oltre 20 anni, con lo spread sceso in territorio negativo.

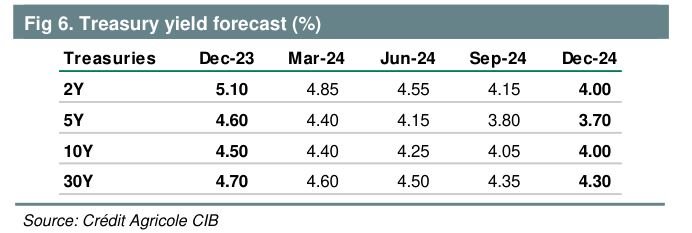

Fonte: RefinitivQuesto per il concetto di premio al rischio, in quanto il rendimento che i titoli azionari devono offrire deve essere ben più alto rispetto a quello considerato “risk free” offerto dai bond Governativi. Se si guarda a questo valore calcolato come l’earnings yield dell’S&P 500 a cui si toglie il rendimento del decennale, si noterà che sono stati raggiunti i minimi da oltre 20 anni, con lo spread sceso in territorio negativo. Intanto, gli analisti di Credit Agricole hanno rivisto al rialzo le previsioni a fine 2023 sul rendimento del Treasury a 10 anni portandole dal 4% al 4,5%. Sono diversi i fattori che hanno portato a questa revisione, tra cui l’atteggiamento aggressivo della Fed con tassi higher for longer, lo switch verso il “cheapest-to-deliver” e i rischi di convessità.

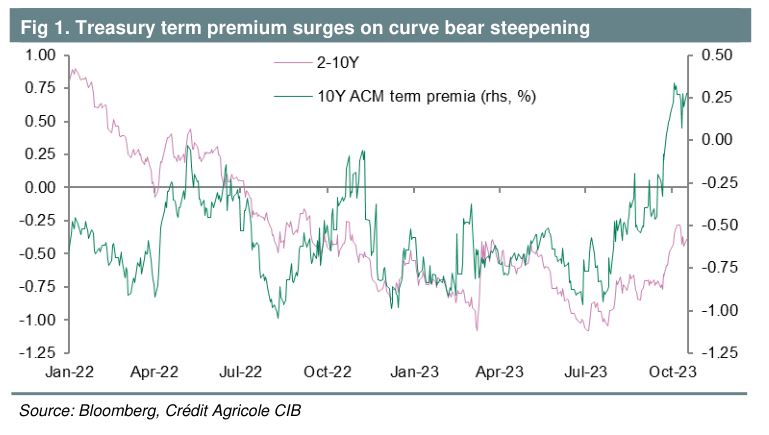

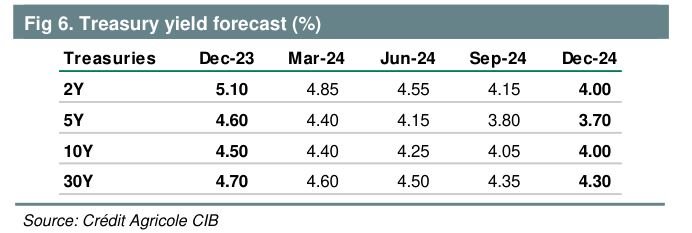

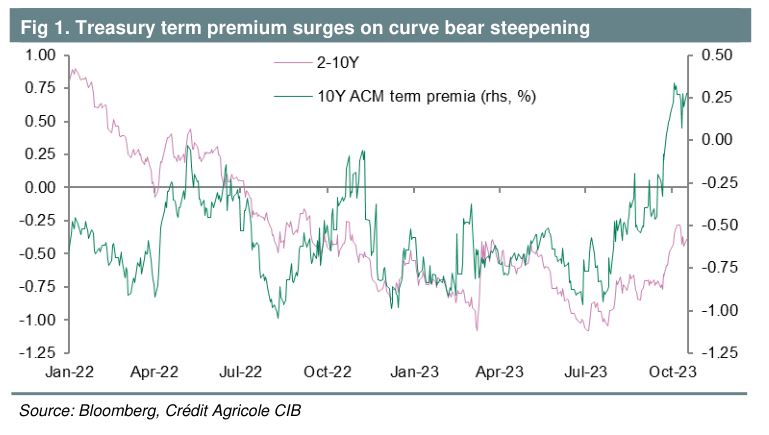

Intanto, gli analisti di Credit Agricole hanno rivisto al rialzo le previsioni a fine 2023 sul rendimento del Treasury a 10 anni portandole dal 4% al 4,5%. Sono diversi i fattori che hanno portato a questa revisione, tra cui l’atteggiamento aggressivo della Fed con tassi higher for longer, lo switch verso il “cheapest-to-deliver” e i rischi di convessità. Fonte: ricerca Credit AgricoleInoltre, l’offerta di bond governativi USA è aumentata e ci sono timori che gli acquisti esteri diminuiscano. Gli analisti si attendono che la curva rimanga invertita nel prossimo futuro.CA nota che il premio a termine sui Treasury si è normalizzato con quello a 10 anni passato da -100 punti base di metà luglio a +27 punti base, mentre i gestori appaiono orientati verso il lato lungo della curva visto i tassi interessanti su base storica. Sui rendimenti gli esperti si aspettano che inizino a diminuire gradualmente nel corso del 2024, con un inizio di flessione durante il trimestre in corso.

Fonte: ricerca Credit AgricoleInoltre, l’offerta di bond governativi USA è aumentata e ci sono timori che gli acquisti esteri diminuiscano. Gli analisti si attendono che la curva rimanga invertita nel prossimo futuro.CA nota che il premio a termine sui Treasury si è normalizzato con quello a 10 anni passato da -100 punti base di metà luglio a +27 punti base, mentre i gestori appaiono orientati verso il lato lungo della curva visto i tassi interessanti su base storica. Sui rendimenti gli esperti si aspettano che inizino a diminuire gradualmente nel corso del 2024, con un inizio di flessione durante il trimestre in corso. Fonte: ricerca Credit AgricoleInoltre si stima l’inizio del ciclo di tagli dei tassi con il 3° trimestre 2024, con 50 punti di ribasso nei tassi durante l’anno. In questo quadro, entro fine dell’anno prossimo l’inversione della curva 2-10 anni scompare e la curva dei rendimenti dovrebbe diventare più ripida nel corso della seconda metà del 2024.Fonte: ricerca Credit Agricole

Fonte: ricerca Credit AgricoleInoltre si stima l’inizio del ciclo di tagli dei tassi con il 3° trimestre 2024, con 50 punti di ribasso nei tassi durante l’anno. In questo quadro, entro fine dell’anno prossimo l’inversione della curva 2-10 anni scompare e la curva dei rendimenti dovrebbe diventare più ripida nel corso della seconda metà del 2024.Fonte: ricerca Credit Agricole

Fonte: RefinitivQuesto per il concetto di premio al rischio, in quanto il rendimento che i titoli azionari devono offrire deve essere ben più alto rispetto a quello considerato “risk free” offerto dai bond Governativi. Se si guarda a questo valore calcolato come l’earnings yield dell’S&P 500 a cui si toglie il rendimento del decennale, si noterà che sono stati raggiunti i minimi da oltre 20 anni, con lo spread sceso in territorio negativo.

Fonte: RefinitivQuesto per il concetto di premio al rischio, in quanto il rendimento che i titoli azionari devono offrire deve essere ben più alto rispetto a quello considerato “risk free” offerto dai bond Governativi. Se si guarda a questo valore calcolato come l’earnings yield dell’S&P 500 a cui si toglie il rendimento del decennale, si noterà che sono stati raggiunti i minimi da oltre 20 anni, con lo spread sceso in territorio negativo. Intanto, gli analisti di Credit Agricole hanno rivisto al rialzo le previsioni a fine 2023 sul rendimento del Treasury a 10 anni portandole dal 4% al 4,5%. Sono diversi i fattori che hanno portato a questa revisione, tra cui l’atteggiamento aggressivo della Fed con tassi higher for longer, lo switch verso il “cheapest-to-deliver” e i rischi di convessità.

Intanto, gli analisti di Credit Agricole hanno rivisto al rialzo le previsioni a fine 2023 sul rendimento del Treasury a 10 anni portandole dal 4% al 4,5%. Sono diversi i fattori che hanno portato a questa revisione, tra cui l’atteggiamento aggressivo della Fed con tassi higher for longer, lo switch verso il “cheapest-to-deliver” e i rischi di convessità. Fonte: ricerca Credit AgricoleInoltre, l’offerta di bond governativi USA è aumentata e ci sono timori che gli acquisti esteri diminuiscano. Gli analisti si attendono che la curva rimanga invertita nel prossimo futuro.CA nota che il premio a termine sui Treasury si è normalizzato con quello a 10 anni passato da -100 punti base di metà luglio a +27 punti base, mentre i gestori appaiono orientati verso il lato lungo della curva visto i tassi interessanti su base storica. Sui rendimenti gli esperti si aspettano che inizino a diminuire gradualmente nel corso del 2024, con un inizio di flessione durante il trimestre in corso.

Fonte: ricerca Credit AgricoleInoltre, l’offerta di bond governativi USA è aumentata e ci sono timori che gli acquisti esteri diminuiscano. Gli analisti si attendono che la curva rimanga invertita nel prossimo futuro.CA nota che il premio a termine sui Treasury si è normalizzato con quello a 10 anni passato da -100 punti base di metà luglio a +27 punti base, mentre i gestori appaiono orientati verso il lato lungo della curva visto i tassi interessanti su base storica. Sui rendimenti gli esperti si aspettano che inizino a diminuire gradualmente nel corso del 2024, con un inizio di flessione durante il trimestre in corso. Fonte: ricerca Credit AgricoleInoltre si stima l’inizio del ciclo di tagli dei tassi con il 3° trimestre 2024, con 50 punti di ribasso nei tassi durante l’anno. In questo quadro, entro fine dell’anno prossimo l’inversione della curva 2-10 anni scompare e la curva dei rendimenti dovrebbe diventare più ripida nel corso della seconda metà del 2024.Fonte: ricerca Credit Agricole

Fonte: ricerca Credit AgricoleInoltre si stima l’inizio del ciclo di tagli dei tassi con il 3° trimestre 2024, con 50 punti di ribasso nei tassi durante l’anno. In questo quadro, entro fine dell’anno prossimo l’inversione della curva 2-10 anni scompare e la curva dei rendimenti dovrebbe diventare più ripida nel corso della seconda metà del 2024.Fonte: ricerca Credit AgricoleDi seguito le altre news di giornata pubblicate su FreeFinance PRO. Per riceverle in tempo reale iscriviti gratuitamente al canale Telegram.

Dichiarazioni Williams e Waller (Fed) su politica monetaria e inflazione

- John Williams, Presidente della Fed di New York, ha detto che i tassi dovranno restare alti per qualche tempo al fine di riportare l’inflazione al target, sottolineando che il percorso resta lungo. L’esponente del board della Fed ha ribadito la dipendenza dai dati e ha evidenziato che ad un certo punto avrà senso tagliare i tassi mentre le pressioni inflazionistiche si attenueranno. Per Williams inoltre, è ancora possibile ritornare ad una situazione di bassa inflazione simile a quella pre-pandemica.

- Christopher Waller, esponente del board della Fed, ha detto di voler “aspettare, guardare e vedere” se l’economia USA riuscirà a crescere ulteriormente o si indebolirà dopo il percorso di rialzo dei tassi: se l’economia reale mostrasse forza, sarà probabilmente necessario un altro aumento del costo del denaro. Le dichiarazioni lasciano trasparire che al prossimo meeting prevarrà un approccio attendista. Waller ha evidenziato l’estrema positività degli ultimi dati in termini di massima occupazione e prezzi stabili: tuttavia questo non può durare.

Ripresa pagamenti prestiti studenteschi in USA: l'impatto sui consumi dovrebbe essere basso

In un post precedente (undefined/1292) avevamo visto dei possibili effetti sui consumi USA con la ripresa dei pagamenti dei prestiti studenteschi. Un approfondimento ulteriore è stato svolto dalla Fed di New York, secondo cui questo evento non causerà un grosso problema per l’economa statunitense: la ricerca mostra che i debitori dovranno ridurre la loro spesa di soli 56 dollari al mese in media. Considerando i 28 milioni di contraenti, si tratta di 1,6 miliardi di dollari di consumi in meno al mese. Rispetto alla spesa aggregata dai livelli di agosto, la contrazione dovrebbe essere di 0,1 punti percentuali. Gli analisti evidenziano come le regole sui piani di rimborso federali basati sul reddito aiuteranno a ridurre il dolore dei pagamenti mensili.Fonte: Wall Street Journal

USA: richieste sussidi di disoccupazione ai minimi da gennaio

In USA, le richieste di sussidi di disoccupazione dell’ultima settimana si sono attestate a 198mila unità, sotto le stime Reuters a 212mila unità e alle precedenti 211mila (rivisto da 209mila). Il dato è il più basso da gennaio 2023 e continua a mostrare la forza del mercato del lavoro statunitense.

Un approfondimento sui premi a termine: quanta importanza dare a questi dati?

Nelle ultime settimane si sente molto parlare del premio a termine, il cui aumento è ritenuto uno dei principali responsabili del recente aumento dei rendimenti dei titoli di Stato USA. Un approfondimento su questa variabile è stato svolto dal Wall Street Journal, che la definisce come “la componente dei rendimenti dei Treasury che riflette tutto quello al di fuori dell’aspettativa di base degli investitori per i tassi a breve della Fed”. Questo implica diversi elementi, dall’offerta di bond governativi alle prospettive di inflazione. Solitamente i rendimenti sono determinati dalle previsioni sull’andamento dei tassi a breve: saranno più propensi ad acquistare bond a 1 mese rispetto a quelli 3 anni se si pensa che questo produca un rendimento migliore. Nel momento in cui lo yield dell’obbligazione a lungo viene spinto troppo in alto, ecco che i compratori torneranno a ristabilire un equilibrio verso un valore giudicato quello dei tassi medi per la durata dell’obbligazione.Se gli investitori ritengono che i tassi finiscano ad un livello più alto rispetto a quanto si aspettino al momento, richiederanno un rendimento supplementare. Viceversa, si potrà accettare un term premium negativo se si pensa che i bond debbano riprendersi con un’economia in difficoltà.Tuttavia, calcolare il premio a termine non è facile, in quanto non esiste una misura perfetta che calcoli le aspettative degli investitori sul futuro. A livello teorico quindi ci sono due modi per calcolarlo:Entrambi i modelli sono stati oggetto di dibattito, ma di recente entrambi hanno mostrato un’impennata del premio a termine, con il 10 anni tornato in positivo. Alcune criticità sono relative al fatto che si basino troppo su pattern storici che non possono più essere applicati ora. Wright, uno degli economisti del modello Kim-Wright, ha sottolineato questo fatto evidenziando che questa volta “potrebbe essere completamente diverso”.Alcuni analisti ritengono che sia più l’aumento delle aspettative di cambiamento dei tassi a guidare la crescita dei rendimenti a lungo termine. La tesi è che la tenuta dell’economia stia convincendo sempre più investitori di trovarsi in un ambiente “higher for longer”. Praveen Korapaty, chief interest rates strategist di Goldman Sachs, evidenzia infatti di guardare ai modelli di premio a termine solo insieme ad altri indicatori che collegano le variazioni dei rendimenti a dati economici e sorprese sulla politica della Fed, i quali sostengono l’idea che gli yield siano saliti per il messaggio di tassi “più alti per più tempo”.Fonte: Wall Street Journal

- Il metodo ACM degli economisti Tobias Adrian, Richard Crump ed Emanuel Moench che usa i rendimenti di diversi Treasury per prevedere i tassi a breve cercando pattern nelle loro relazioni nel corso dei decenni;

- Il metodo Kim-Wright (dagli economisti Don Kim e Jonathan Wright) che usa un mix di metodi che vanno dalle previsioni dei sondaggi e dai dati sui rendimenti;

USA: vendite di case esistenti ai minimi dal 2010

In USA, le vendite di case di proprietà sono scese al livello più basso dal 2010. A settembre la variazione è stata del -2% su base mensile, ben inferiore rispetto il -0,7% di agosto e arrivando a 3,96 milioni di unità. Le attese Reuters vedevano una misurazione a 3,89 milioni di unità. Rispetto a un anno fa, le vendite sono scese del 15,4%. Come abbiamo evidenziato in precedenti post, a pesare sulle vendite sono gli elevati tassi ipotecari e la bassa offerta, visto che i proprietari con mutui a tassi convenienti non sono incentivati a vendere. La National Association of Realtors evidenzia anche che il prezzo medio di vendita delle case esistenti è cresciuto del 2,8% a/a, arrivando a 394.300 dollari.

Powell: porte aperte ad un altro rialzo dei tassi

Jerome Powell, Presidente della Fed, ha detto che la forza dell’economia USA e la tenuta del mercato del lavoro potrebbero giustificare ulteriori rialzi dei tassi da parte della Federal Reserve, in quanto ulteriori segnali di resistenza potrebbero mettere a rischio i progressi fatti sul fronte inflazionistico. Powell ha ribadito che per far tornare i prezzi in modo duraturo al target, è probabilmente necessario un periodo di crescita sotto il trend e un ammorbidimento ulteriore delle condizioni del lavoro. In ogni caso, l’istituto centrale sta procedendo con cautela sulla decisione di alzare ancora il costo del denaro. Il Governatore della Banca centrale ha sottolineato che alcune misure importanti del mercato del lavoro che si stanno avvicinando a livelli pre-pandemici, oltre ad aver messo in luce una nuova serie di rischi che dovranno essere presi in considerazione, come quelli di natura geopolitica. Powell ha messo in luce che l’aumento dei rendimenti obbligazionari ha contribuito ad inasprire in modo significativo le condizioni finanziarie complessive. Se sostenuto, questo incremento può avere lo stesso effetto degli aumenti dei tassi. Infine, ha ripetuto che il percorso per riportare l’inflazione al target sarà accidentato e richiederà tempo.

Le azioni sotto la lente

- Amazon ha dichiarato di voler introdurre nel Regno Unito, Italia e in una terza località USA la consegna dei pacchi tramite droni. Questo dovrebbe avvenire da fine 2024 e le consegne saranno effettuate in giornata. Attualmente il programma è in corso in due città della California e del Texas.

- CNBC riporta che Coinbase ha scelto l’Irlanda come principale hub normativo e operativo in UE, presentando alla Banca centrale irlandese la richiesta di licenza sotto il regolamento europeo Markets in Crypto-Assets, che entrerà in vigore entro dicembre 2024. Se venisse approvata, la richiesta permetterebbe al gruppo di offrire i suoi servizi in Germania, Francia, Italia, Paesi Bassi e altre Nazioni del blocco, facilitando il lancio di nuovi prodotti.

Le trimestrali della giornata

Trimestrale NETFLIX

- Ricavi: 8,542 miliardi di dollari contro attese a 8,536 miliardi (dati Refinitiv)

- EPS: 3,73 dollari su previsioni a 3,49 dollari (dati Refinitiv)

- Nuove sottoscrizioni: 8,76 milioni contro 6,139 del consensus (dati Refinitiv). Il totale è arrivato a 247,2 milioni

- EBITDA: 2,087 miliardi di dollari, stime a 2,079 miliardi (dati Refinitiv)

- Il margine operativo è stato pari al 22,4% (19,3% nel 3° trimestre 2022)

- La società ha comunicato che l’abbonamento supportato dalle pubblicità ha visto iscrizioni in crescita del 70% circa su base trimestrale, con questo tipo di iscrizioni che fanno circa il 30% dei Paesi in cui sono disponibili

- Lo show del trimestre passato è sicuramente l’adattamento live action al manga One Piece, che ha generato 62 milioni di visualizzazioni nei primi 91 giorni dal lancio a livello globale. Inoltre, è stato il primo show in lingua inglese a debuttare al primo posto in Giappone e nella Netflix Top 10 mondiale per 3 settimane di fila

- Dopo il programma per la condivisione a pagamento, le cancellazioni rimangono basse e chi si converte in pagante mostra un buon tasso di fidelizzazione

- La società ha provveduto ad aumentare i prezzi di alcuni piani di abbonamento negli USA, nel Regno Unito e in Francia

- Per il 4° trimestre 2023, il gruppo si attende ricavi a 8,692 miliardi di dollari, un margine operativo del 13,3% ed EPS a 2,15 dollari. Per l’intero anno il margine è visto al 20% e tra il 22% e il 23% nel 2024

Trimestrale TESLA

- Ricavi: 23,35 miliardi di dollari, stime a 24,097 miliardi (dati Refinitiv)

- EPS: 0,66 dollari su previsioni a 0,73 dollari (dati Refinitiv)

- EBITDA adjusted: 3,758 miliardi, consensus a 3,962 miliardi (dati Refinitiv)

- Il costo diretto per la produzione dei veicoli è stato di circa 37.500 dollari

- Il margine operativo è stato del 7,6%, ben inferiore al 17,2% del 3° trimestre 2022

- La società ha comunicato che grazie a 500 milioni di profitto lordo le unità Energy Generation, Storage, Services e Other hanno contribuito in maniera significativa alla redditività

- Tesla ha detto che continuerà a concentrarsi sulla riduzione del costo per veicolo, sulla generazione di free cash flow, sulla massimizzazione dei volumi di consegna e sugli investimenti in AI e altri progetti legati alla crescita

- Le spese operative si sono attestate a 2,414 miliardi di dollari (+43% a/a), principalmente per via dei costi legati al Cybertruck, all’intelligenza artificiale e ad altri progetti di ricerca e sviluppo

- La produzione nel trimestre è cresciuta del 18% a/a, arrivando a 430.488 unità, mentre le consegne sono state di 435.059 unità (+27% a/a)

- Per il 2023 il gruppo si attende di riuscire a produrre 1,8 milioni di veicoli, rimanendo oltre il target del CAGR stimato per il lungo termine al 50%

- Elon Musk, AD di Tesla, ha detto che la società sta affrontando diversi venti contrari tra cui gli alti tassi di interesse, le due guerre in corso e un periodo di avviamento del Cybertruck definito come un “inferno produttivo” già sperimentato in passato

- Sul tema Cybertruck la prima consegna dovrebbe avvenire il 30 novembre, in ritardo di 2 anni, mentre la produzione in serie potrebbe richiedere altri 18 mesi

- Musk ha sottolineato come al fine di ridurre i costi l’azienda è disposta a abbandonare adesivi e codici QR sulle componenti dell’auto

Trimestrale PPG

- Ricavi: 4,644 miliardi di dollari contro stime a 4,636 miliardi (dati Refinitiv)

- EPS: 2,07 dollari, previsioni a 1,94 dollari (dati Refinitiv)

- Il cash flow operativo si è attestato a 1,5 miliardi di dollari, in aumento di circa un miliardo di dollari a/a

- Tim Knavish, AD di PPG ha detto che il contesto della domanda resta sfidante e include una ripresa più lenta del previsto in Cina. In ogni caso sono state registrate vendite record sul segmento aerospaziale, OEM e Comex

- La società continua a migliorare i margini, con il dato aggregato cresciuto di 260 punti base rispetto a 1 anno prima

- Il gruppo stima che la domanda in Europa e Cina possa costituire un’opportunità di crescita nel 2024, mentre le condizioni macroeconomiche globali deboli continueranno anche nel 4° trimestre

- PPG stima ricavi in crescita o diminuzione a una cifra bassa ed EPS tra 1,44 e 1,50 dollari nel 4° trimestre, mentre per l’intero anno gli utili per azione sono attesi tra 7,58 e 7,64 dollari

Trimestrale RENAULT

- Ricavi: 10,5 miliardi di euro, in crescita del 7,6% a/a (Reuters riporta un consensus a 10,46 miliardi di euro)

- La società si aspetta un margine operativo tra il 7% e l’8% per il 2023 e un free cash flow di almeno 2,5 miliardi di euro

- Le vendite a livello globale sono state di 511mila unità, il 6,1% in più su base annuale

- Sul fronte dell’elettrico, il brand Renault ha registrato un aumento dei volumi di vendita del 22%

- Thierry Pieton, AD di Renault, ha comunicato che la società continua a mirare all’IPO di Ampere (unità di veicoli elettrici e software) nella prima metà del 2024, definito come la finestra migliore per una quotazione.

- La società è impegnata a trovare un accordo di riequilibrio con il suo partner Nissan, che dovrebbe arrivare nel 4° trimestre e permetterà a Renault di essere libera di vendere il 28,4% delle azioni Nissan

- Il gruppo ha comunicato che il miglioramento della redditività continuerà fino al 2024 e non è intenzionata a offrire forti sconti ai consumatori per aumentare i volumi di vendita

- Gli analisti di Stifel hanno evidenziato che i volumi di vendita sono stati inaspettatamente negativi

Trimestrale AMERICAN AIRLINES

- Ricavi: 13,482 miliardi di dollari su 13,515 miliardi attesi (dati Refinitiv)

- EPS: 0,38 dollari, stime a 0,25 dollari (dati Refinitiv)

- Spese operative: 13,705 miliardi di dollari, consensus a 12,819 miliardi (dati Refinitiv)

- EBIT: 487 milioni di dollari contro 456,33 milioni previsti (dati Refinitiv)

- Il debito dovrebbe essere ridotto a 43 miliardi di dollari entro fine anno, 11,5 miliardi in meno rispetto al picco del 2° trimestre 2021

- Per il 4° trimestre 2023, le attese sono per una capacità in aumento tra il 4,5% e il 6,5%, un margine operativo dal 2 al 4%. Un prezzo del carburante tra 3,01 e 3,11 dollari a gallone ed EPS adjusted a breakeven. I ricavi unitari dovrebbero segnare un calo compreso tra il 5,5% e il 7,5%, mentre i costi unitari sono visti in crescita tra il 5% e il 7%

- Per l’intero anno gli EPS adjusted sono visti tra 2,25 e 2,5 dollari, un margine operativo adjusted al 7% e una capacità al +6,5% a/a. Ricavi e costi unitari dovrebbero salire rispettivamente dell’1% e del 3%. La stima sugli utili per azione e quella sui margini sono state tagliate rispetto a quelle di 3-3,75 dollari e 10% previste a luglio

- In una intervista alla CNBC il CEO di American Airlines, Robert Isom, ha detto che la tendenza di prenotazione per la stagione delle festività è più forte dell’anno scorso. Isom ha affermato di vedere una domanda robusta nel 2024.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

Iscriviti alla newsletter